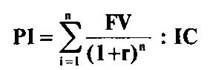

2. Метод расчета индекса доходности позволяет определить доход на единицу затрат. Считается, что результаты применения данного метода уточняют результаты применения метода чистой текущей стоимости. Показатель рентабельности представляет собой отношение текущей стоимости денежных потоков, генерируемых проектом, к общей сумме первоначальных инвестиций. Аналогичный в западной практике метод называется методом расчета индекса рентабельности инвестиций (profitabilityindex — PI).

Формула расчета индекса рентабельности инвестиций имеет следующий вид:

3. Метод расчета внутренней нормы рентабельности проекта (или маржинальной эффективности капитала) позволяет определить максимально возможный уровень затрат на капитал, ассоциируемых с проектом. Внутренняя норма рентабельности представляет собой ставку доходности, при которой чистая приведенная стоимость денежных потоков от проекта равна нулю. Если стоимость источников финансирования превышает внутреннюю норму рентабельности, проект будет убыточным, и наоборот, если внутренняя норма рентабельности превышает стоимость источников финансирования, проект будет прибыльным. В российской практике финансового анализа внутренняя норма рентабельности рассчитывается как отношение чистой текущей стоимости к текущей стоимости первоначальных инвестиций.

Внутренняя норма рентабельности = (чистая текущая стоимость / текущая стоимость первоначальных инвестиций) • 100%

Аналогичный метод в западной практике называется методом расчета нормы рентабельности инвестиций (внутренняя норма прибыли, internalrateofreturn — IRR) и используется в двух целях:

1) определение допустимого уровня процентных расходов в случае финансирования проекта за счет привлеченных средств;

2) подтверждение оценки проектов, полученной в результате использования методов расчета чистой текущей стоимости (NPV) и индекса рентабельности инвестиций (PI).

Под нормой рентабельности инвестиций (IRR) понимается такое значение доходности (r), при которой чистая текущая стоимость (NPV), являющаяся функцией от (r), равна нулю.

IRR = r, при которой NPV (f (r)) = 0.

Формула расчета нормы рентабельности инвестиций (IRR) имеет следующий вид:

Из формулы следует, что для получения показателя IRR необходимо предварительно рассчитать показатель чистой текущей стоимости при разных значениях процентной ставки.

4. Модифицированный метод расчета внутренней нормы рентабельности позволяет получить более точные результаты. При расчете чистой текущей стоимости денежные потоки дисконтируются по ставке, равной средневзвешенной стоимости авансированного капитала.

Внутренняя норма рентабельности = (чистая текущая стоимость, рассчитанная на основе ставки дисконтирования, равной средневзвешенной стоимости авансированного капитала) • 100% / (сумма первоначальных инвестиций).

5. Метод расчета срока окупаемости инвестиций. Под сроком окупаемости инвестиций понимается срок, по истечении которого общая сумма поступления от проекта станет равной общей сумме вложенных средств. Момент времени, в который общая сумма поступлений становится равной общей сумме первоначальных инвестиций, в финансовом менеджменте называется точкой безубыточности. Поступления денежных средств после прохождения точки безубыточности не учитываются. Проекты с равными сроками окупаемости признаются равноценными. Данный метод также позволяет определить уровень ликвидности проекта и инвестиционного риска. Чем меньше сроки окупаемости, тем больше ликвидность, и наоборот, чем больше срок окупаемости, тем меньше ликвидность. Чем выше ликвидность, тем меньше риск, и наоборот, чем меньше ликвидность, тем выше риск, связанный с проектом.

В российской практике в зависимости от способа определения величины денежных потоков, генерируемых проектом, и величины первоначальных инвестиций используются три варианта расчетов:

1) метод, основанный на учетных оценках;

2) дисконтный метод;

3) дисконтный метод с использованием средней величины денежного потока.

В первом случае определяется срок, по истечении которого сумма денежных потоков, генерируемых проектом, станет равной сумме вложенных средств. При этом суммируются недисконтированные потоки денежных средств, которые сравниваются с недисконтированной стоимостью первоначальных инвестиций.

Вовторам случае определяется срок, по истечении которого сумма дисконтированных денежных потоков, генерируемых проектом, станет равной дисконтированной стоимости первоначальных инвестиций. Данный способ позволяет учитывать возможность реинвестирования (повторного инвестирования) доходов от проекта.

В третьем случае срок окупаемости инвестиций определяется отношением приведенной стоимости первоначальных инвестиций к средней величине дисконтированного денежного потока в данном периоде.

Аналогичный метод в западной практике называется методом срока окупаемости инвестиций (paybackperiod — РР) и позволяет определить срок, в течение которого сумма недисконтированных прогнозируемых поступлений денежных средств станет равной общей сумме расходов, связанных с данным проектом. Формула расчета срока окупаемости инвестиций (РР) имеет следующий вид:

Срок окупаемости инвестиций рассчитывается:

1) в случае равномерного распределения поступлений от проекта по годам — делением совокупных затрат на величину годового дохода;

2) в случае неравномерного распределения поступлений от проекта по годам — прямым подсчетом числа лет, в течение которых сумма доходов превысит сумму расходов.

6. Метод простой (бухгалтерской) нормы прибыли применяется для оценки эффективности проектов с непродолжительными сроками окупаемости. Под простой нормой прибыли понимается отношение чистой прибыли, полученной в результате реализации инвестиционного проекта, к вложенным средствам (инвестициям). В западной практике аналогичный метод называется методом расчета коэффициента эффективности инвестиций (accountingrateofreturn — ARR).

Формула расчета простой бухгалтерской нормы прибыли имеет следующий вид:

Рентабельность проекта = (чистая прибыль + амортизационные отчисления, генерируемые проектом / стоимость инвестиций) • 100%

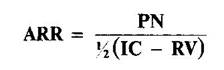

Формула расчета коэффициента эффективности инвестиций (ARR) имеет следующий вид:

где ARR — коэффициент эффективности инвестиций;

PN — среднегодовая прибыль от вложения денежных средств в данный проект;

IС — сумма денежных средств, инвестированных в данный проект (сумма инвестиций);

RV — величина ликвидационной (остаточной) стоимости активов, т.е. стоимости активов по окончании срока их полезного использования.

Как следует из приведенных формул, в российской практике для расчета показателя рентабельности инвестиций используется отношение суммы чистой прибыли и амортизационных отчислений, сделанных в течение срока реализации проекта к вложенным средствам; в западной практике — отношение чистой прибыли к 1/2 разности инвестиций и ликвидационной стоимости активов. Таким образом, российская практика не учитывает доходы от ликвидации активов, срок полезного использования которых закончился.

2. Оценка проектов по показателю индекс рентабельности

Рассмотрим показатели экономической и финансовой эффективности проектов, которые в равной степени применимы к любому из инновационных проектов и поэтому их можно называть универсальными. Все эти показатели соизмеряют доходы и затраты, причем в качестве затрат здесь выступают инвестиции в проект.

Система универсальных показателей эффективности включает:

1) интегральный эффект (называемый также в литературе чистым дисконтированным, или чистым приведенным эффектом, или чистой приведенной стоимостью, или NPV (netpresentvalue);

2) индекс рентабельности (или рентабельность инвестиций);

3) период окупаемости инвестиций (срок окупаемости как упрощенный, приближенный вариант).

4) норму рентабельности (внутренняя норма доходности, норма возврата инвестиций).

Интегральный эффект (или чистый дисконтированный доход, или чистая приведенная стоимость - NPV) можно определить по формуле

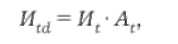

где - дисконтированная сумма инвестиций в £-м году:

где И£ - доля инвестиционной суммы, выделяемой в £-м году. С учетом (4) и (5) получим формулу

Таким образом, интегральный эффект представляет собой сумму, вычисленную за период времени реализации проекта, разностей доходов и инвестиций в £-м году, дисконтированных на этот год. Если Э>0, то проект уже эффективен, однако чем больше эффект, тем инновационный проект более инвестиционно-привлекателен.

3. Индекс рентабельности инвестиций

Напомним, что рентабельность определяется как отношение доходов и затрат. Индекс рентабельности определяют отношением дисконтированных доходов к дисконтированным на один и тот же временной период затратам (инвестициям). Индекс рентабельности определяют по формуле

При Эы>0 индекс рентабельности Jr>l, и проект считается эффективным. Чем выше индекс рентабельности, тем более привлекателен для инвестора проект.

2015-05-30

2015-05-30 979

979