При анализе инвестиционной деятельности вообще, и инвестиционных процессов на рынке ценных бумаг, в особенности, в число основных терминов необходимо включить понятие финансового инструмента.

В международных стандартах финансовой отчетности (МСФО) под финансовым инструментом понимается любой контракт, в результате которого одновременно возникают финансовый актив у одной стороны и финансовое обязательство или долевой инструмент - у другой стороны.

Понятие договора является основополагающим в определении финансового инструмента.

В соответствии со ст. 420 Гражданского кодекса РФ договором признается соглашение двух или нескольких сторон (лиц) об установлении, изменении или прекращении гражданских прав и обязанностей.

Заключение договора предполагает принятие на себя его сторонами определенных обязательств.

Обязательство есть некоторое соотношение между участвующими сторонами. Согласно ст. 307 ГК РФ в силу обязательства одно лицо (должник) обязано совершить в пользу другого лица (кредитора) определенное действие, как-то: передать имущество, выплатить деньги и т.п. либо воздержаться от определенного действия, а кредитор имеет право требовать от должника исполнения его обязательств.

При этом в определении финансового инструмента речь идет лишь о тех договорах, в результате которых происходит изменение в финансовых активах и обязательствах. Эти категории имеют не гражданско-правовую, а экономическую природу.

К финансовым активам относятся:

- денежные средства (наличные деньги в кассе, а также на расчетных, валютных и специальных счетах);

- договорное право требования денежных средств или другого финансового актива от другой компании (например, дебиторская задолженность);

- договорное право на обмен финансовых инструментов с другой компанией на взаимовыгодных условиях (например, опцион на облигации);

- долевой инструмент другой компании (акции, паи). Финансовое обязательство - это любая обязанность по договору:

- предоставить денежные средства (или иной финансовый актив) другой компании (например, кредиторская задолженность);

- обменять финансовые инструменты с другой компанией.

Долевой инструмент - это способ участия в капитале (уставном фонде) хозяйствующего субъекта.

Кроме долевых инструментов в инвестиционном процессе значительную роль играют долговые финансовые инструменты - кредиты, займы, облигации - которые обладают специфическими имущественно-правовыми особенностями, которые, в свою очередь, влекут соответствующие последствия для эмитентов этих инструментов (кредиторов) и держателей инструментов (заемщиков).

Итак, можно выделить два видовых признака, позволяющих квалифицировать ту или иную процедуру, операцию, как имеющую отношение к финансовому инструменту:

- основой операции должны являться финансовые активы и обязательства;

- операция должна иметь форму договора.

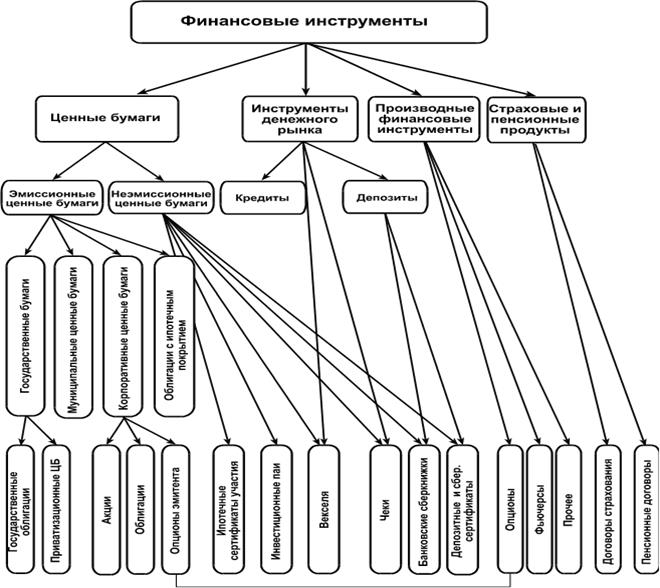

Таким образом, финансовые инструменты по определению являются договорами и соответствующим образом могут быть классифицированы (Рис. 1).

Финансовые инструменты подразделяются на:

ü первичные (денежные средства, ценные бумаги, кредиторская и дебиторская задолженность по текущим операциям) и

ü вторичные (производные / деривативы/) (финансовые опционы, фьючерсы, форвардные контракты, процентные свопы, валютные свопы).

Под термином “финансовые инструменты” понимаются также различные формы краткосрочного и долгосрочного инвестирования, торговля которыми осуществляется на финансовых рынках. К ним относятся денежные средства, ценные бумаги, опционы, форвардные контракты, фьючерсы и свопы.

Ценные бумаги — это денежные документы, удостоверяющие права собственности или займа владельца документа по отношению к лицу, выпустившему такой документ (эмитенту) и несущему по

Рис. 1. Обобщенная схема финансовых инструментов

нему обязательства. Из имеющих хождение на территории России ценных бумаг выделим следующие: акции, долговые ценные бумаги, финансовые фьючерсы, коммерческие бумаги (чеки, коносаменты, закладные, залоговые свидетельства и др.). Специфическим видом ценных бумаг, предназначенных для начального этапа процесса приватизации в России (чековой приватизации), были приватизационные чеки (ваучеры).

В соответствии с законодательством на территории России обращаются следующие виды ценных бумаг:

Акции акционерных обществ — любые ценные бумаги, удостоверяющие право их владельца на долю в собственных средствах общества и получение дохода от его деятельности.Акции — финансовые вложения в собственный капитал предприятия с целью получения дополнительного дохода, складывающегося из суммы дивиденда и прироста капитала, вложенного в акции, вследствие роста их цены.

Облигации — любые ценные бумаги, удостоверяющие отношения займа между их владельцем (кредитором) и лицом, выпустившим документ (должником);

Государственные долговые обязательства — любые ценные бумаги, удостоверяющие отношения займа, в которых должником выступают государство, органы государственной власти или управления;

Производные ценные бумаги — любые ценные бумаги, удостоверяющие право их владельца на покупку или продажу указанных выше ценных бумаг.

Долговые ценные бумаги представляют собой обязательства, размещенные эмитентами на фондовом рынке для заимствования денежных средств, необходимых для решения текущих и перспективных задач. К ним относятся облигации, депозитные и сберегательные сертификаты банков, государственные краткосрочные обязательства, краткосрочные банковские векселя, казначейские векселя и ноты, векселя, акцептованные банком, долговые сертификаты и др.

Наиболее распространенной формой долговых обязательств является облигация. Это ценная бумага, удостоверяющая внесение ее владельцем денежных средств и подтверждающая обязательство возместить ему номинальную стоимость этой ценной бумаги в предусмотренный в ней срок с уплатой фиксированного процента, если иное не предусмотрено условиями выпуска.

Различают облигации внутренних государственных и местных займов и облигации хозяйствующего субъекта (акционерное общество, коммерческий банк и др.); первые выпускаются только на предъявителя, вторые могут эмитироваться как именные, так и на предъявителя.

Так, облигации внутреннего валютного займа Внешэкономбанка (вэбовки) появились 14 мая 1993, когда ВЭБ выдал их предприятиям, имевшим корреспондентские счета, сроком на 1,3,6, 10 и 15 лет. Номинал облигации 1,10, 100 тыс. долл. Ежегодный доход выплачивается в размере 3% годовых. Вторичный рынок этих бумаг развит относительно слабо ввиду их невысокой доходности. Однако у этих бумаг есть одно выгодное отличие – они котируются на мировых фондовых рынках.

Жилищные сертификаты - одна из разновидностей облигаций с индексируемой номинальной стоимостью, удостоверяющая право их собственника на приобретение квартиры при условии приобретения пакета жилищных сертификатов ил получение от эмитента по первому требованию индексированной номинальной стоимости жилищного сертификата. Номинал сертификата устанавливается в единицах от общей площади жилья (не менее 0,1м2), а также в его денежном эквиваленте. В качестве эмитентов могут выступать банки, кредитные учреждения, товарные и фондовые биржи.

Депозитный сертификат представляет собой письменное свидетельство кредитного учреждения (банка-эмитента) о депонировании денежных средств, удостоверяющих право владельца на получение по истечении установленного срока суммы депозита и процентов по нему. Существуют различные виды сертификатов: на именные и на предъявителя; до востребования и срочные. Привлекательность ДС состоит в том, что он может быть передан другому лицу.

Сберегательный сертификат банка имеет тот же механизм действия, как и депозитный сертификат, но предназначен исключительно для физических лиц. Сертификат может выдаваться на определенный срок или до востребования. В случае досрочного возврата средств по срочному сертификату по инициативе его владельца выплачивается пониженный процент, величина которого указывается в договоре, заключаемом при взносе денег на хранение.

Вексель представляет собой безусловное письменное долговое обязательство векселедателя уплатить при наступлении срока обозначенную в векселе денежную сумму владельцу векселя (векселедержателю).

Как долговое денежное обязательство вексель имеет четыре существенные особенности:

ü абстрактность, заключающуюся в том, что, возникнув как результат определенной сделки, вексель от нее обособляется и существует как самостоятельный документ;

ü бесспорность, состоящую в том, что векселедержатель свободен от возражений, которые могут быть выдвинуты по отношению к другим участникам вексельного договора;

ü право протеста, позволяющее векселедержателю в случае, если должник не оплачивает вексель, совершить протест, т. е. на следующий день после истечения даты платежа официально удостоверить факт отказа от оплаты в нотариальной конторе по месту нахождения плательщика;

ü солидарную ответственность, состоящую в том, что при своевременном совершении протеста векселедержатель имеет право предъявить иск ко всем лицам, связанным с обращением этого векселя, и к каждому из них в отдельности, не будучи принужденным при этом соблюдать последовательность, в которой они обязались.

Векселя могут быть по предъявлению (срок платежа не указан, платеж совершается в момент предъявления векселя) и срочные (с указанием либо точной даты платежа, либо периода от момента составления векселя, по истечении которого он должен быть оплачен, либо периода от момента предъявления векселя, в течение которого он должен быть оплачен).

Различают векселя простые и переводные.

В операции с простым векселем участвуют два лица: векселедатель, обязанный уплатить по векселю, и векселедержатель, имеющий право на получение платежа.

Переводный вексель (тратта) выписывается и подписывается кредитором (трассантом) и представляет собой приказ должнику (трассату) об уплате в указанный срок обозначенной в векселе суммы третьему лицу — первому держателю (ремитенту).

Переводные векселя получили большее распространение на практике. Переводный вексель может быть передан одним держателем другому посредством специальной передаточной надписи — индоссамента, выполненной индоссантом на оборотной стороне векселя или при нехватке места для передаточных записей на дополнительном листе — аллонже.

Посредством индоссамента вексель может циркулировать среди неограниченного круга лиц, превращаясь в средство погашения долговых требований.

Чтобы приказ трассанта имел силу, трассат должен подтвердить свое согласие произвести платеж в указанный в векселе срок. Такое согласие называется акцептом, оформляется надписью на лицевой стороне векселя (“акцептован”, “обязуюсь заплатить” и т.п.) и сопровождается подписью трассата.

Наиболее ликвидными являются векселя, снабженные гарантией крупных банков в виде специальной надписи на векселе — аваля.

Аваль может оформляться либо на лицевой стороне векселя, либо на дополнительном листе, либо в виде отдельного документа. Лицо, совершившее аваль, несет вместе с должником солидарную ответственность за оплату векселя.

Различают казначейские, банковские и коммерческие векселя.

Казначейский вексель выпускается государством и представляет собой краткосрочное обязательство государства со сроком погашения три, шесть или двенадцать месяцев.

Банковский вексель выпускается банком или объединением банков (эмиссионный синдикат). Доход владельца банковского векселя рассчитывается как разница между ценой погашения, равной номиналу, и ценой продажи, осуществляемой на условиях дисконта.

Коммерческий вексель применяется для кредитования торговых операций. В сделке, как правило, используется переводный вексель, а в роли ремитента выступает банк. Процедура обращения трассанта в банк-ремитент с акцептованным векселем с целью получения взамен него денег называется учетом векселя. Сумма кредита, выдаваемая в этом случае банком трассанту, меньше суммы, указанной в векселе; эта разница и составляет доход банка.

2015-07-04

2015-07-04 3128

3128