Налоговая база по налогу на добавленную стоимость определяется налогоплательщиком в зависимости от того, какие операции имели место быть, поскольку Налоговый кодекс предусматривает определенные особенности в отношении той или иной операции, подпадающей под налогообложение НДС.

По общему правилу налоговая база по НДС определяется как стоимостная характеристика объекта налогообложения. Чаще всего исчисляется исходя из стоимости реализованных товаров или переданных работ (услуг). Однако для некоторых операций установлен особый порядок определения налоговой базы.

Налоговая база по НДС зависит от особенностей реализации, произведенных налогоплательщиком или приобретенных им на стороне товаров.

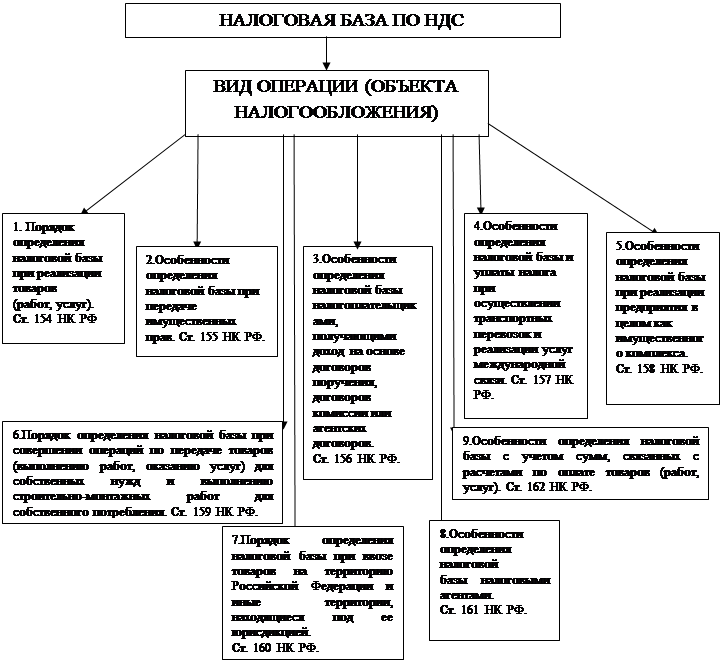

Порядок расчета налоговой базы по налогу на добавленную стоимость отразим в виде схемы (рис. 1).

Рис.1

1. Порядок определения налоговой базы при реализации товаров (работ, услуг).

При реализации товаров (работ, услуг), передаче имущественных прав, в т.ч. по товарообменным (бартерным) операциям, а также на безвозмездной основе, при передаче права собственности на предмет залога залогодержателю в случае неисполнения обязательства, при передаче товаров (результатов работ, услуг) в счет оплаты труда в натуральной форме - как их стоимость с учетом акцизов и без учета НДС.

При получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога. В налоговую базу не включается оплата, частичная оплата, полученная налогоплательщиком в счет предстоящих поставок товаров (выполнения работ, оказания услуг):

длительность производственного цикла изготовления, которых составляет свыше шести месяцев;

которые облагаются по налоговой ставке 0 процентов;

которые не подлежат налогообложению (освобождаются от налогообложения).

При реализации имущества, подлежащего учету по стоимости с уплаченным НДС, - как разница между ценой реализуемого имущества (с учетом НДС, акцизов) и остаточной стоимостью имущества с учетом переоценок.

При реализации сельхозпродукции, закупленной у физических лиц, не являющихся налогоплательщиками, и продуктов ее переработки по Перечню Правительства РФ - как разница между ценой реализации (с учетом НДС) и ценой приобретения данной продукции.

При реализации услуг по производству товаров из давальческого сырья - как стоимость их обработки, переработки или иной трансформации с учетом акцизов и без включения в нее НДС.

При реализации автомобилей, приобретенных у физических лиц (не являющихся налогоплательщиками) для перепродажи - как разница между ценой реализации (с учетом НДС) и ценой приобретения указанных автомобилей.

При реализации товаров (работ, услуг) по срочным сделкам - как их стоимость, непосредственно указанная в договоре (контракте), но не ниже стоимости, исчисляемой в соответствии со статьей 105.3 НК РФ и действующей на дату определения налоговой базы, с учетом акцизов и без учета НДС.

При реализации товаров (работ, услуг) с учетом бюджетных субсидий с применением государственных регулируемых цен или с учетом льгот - как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации.

При реализации товаров в многооборотной таре залоговые цены не включаются в налоговую базу, если указанная тара подлежит возврату продавцу.

2015-07-14

2015-07-14 4290

4290