Практические задания

(варианты контрольной работы)

Формой контроля по курсу «Финансовый менеджмент» является экзамен. Студенты очной формы обучения могут использовать настоящие методические указания для подготовки к экзамену, тренируясь в решении задач на практических занятиях в аудитории или дома. Студентам заочной формы обучения для допуска к экзамену необходимо выполнить контрольную работу, включающую решение пяти задач по одному из вариантов, приведённых ниже.

Основными задачами выполнения контрольной работы являются:

· изучение логики функционирования финансового механизма организации;

· развитие способности самостоятельно работать с финансовой информацией;

· формирование навыков осуществления финансовых расчётов и обоснования управленческих решений.

Номер варианта контрольной работы (для студентов заочной формы обучения) зависит от начальной буквы фамилии и последней цифры шифра зачетной книжки.

| Последняя цифра зачетки Первая буква фамилии | ||||||||||

| А,З,П,Ч | ||||||||||

| Б,И,Р,Ш | ||||||||||

| В,К,С, Щ | ||||||||||

| Г,Л,Т,Э | ||||||||||

| Д,М,У,Ф | ||||||||||

| Е,Н,Х,Я | ||||||||||

| Ж,О,Ц,Ю |

Вариант 1.

|

|

|

1. Определить текущую стоимость 5 тыс. руб., которые вам обещали выплатить через 2 года, если ставка банковского процента составляет 10 % годовых.

2. Имеются следующие данные о деятельности компании:

- размер собственного капитала – 2400 усл. ед.;

- денежные средства составляют 4 % активов;

- дебиторы погашают задолженности примерно через 69 дней;

- товарно-материальные запасы оцениваются в 690 усл. ед;

- отношение долга к собственному капиталу – 2/3;

- коэффициент текущей ликвидности равен 2;

- чистая прибыль составила 200 усл. ед;

- выручка – 6000 усл. ед;

- основные средства закуплены на 2500 усл. ед.

Необходимо:

а) составить бухгалтерский баланс компании;

б) рассчитать ресурсоотдачу, рентабельность активов и рентабельность собственного капитала.

3. У компании «Лилия» активы за вычетом кредиторской задолженности составляют 105 млн.руб. В пассиве – 37 млн.руб. заёмных (без кредиторской задолженности) и 68 млн.руб. собственных средств. Прибыль до налогообложения (НРЭИ) составила 42 млн.руб. Финансовые издержки по задолженности (стоимость кредитов) равны 6,5 млн.руб. Рассчитайте эффект финансового рычага компании «Лилия».

4. Рассчитать основные показатели эффективности инвестиционного проекта и выбрать наиболее предпочтительный проект для инвестирования, если известно, что проект А стоимостью 15 тыс. долл. должен принести 12 тыс. долл. прибыли в первый год реализации и 9 тыс. долл. во второй год; а проект В стоимостью 20 тыс. долл. — 12 тыс. долл. и 16,2 тыс. долл. соответственно. Оба проекта рассчитаны на 2 года реализации; ставка дисконта равна 20 % годовых.

|

|

|

5. Цена товара 7,0 руб., сумма постоянных расходов 66650 руб. в месяц, удельные переменные расходы составляют 5,0 руб.

Определите:

а) критический объём продаж;

б) порог рентабельности;

в) запас финансовой прочности;

Нарисуйте график зависимости «CVP» (издержки-объёмы-прибыль), отобразите все показатели задачи на графике.

Вариант 2.

1. Кредит выдается под простую ставку 26% годовых на 250 дней. Рассчитать сумму, получаемую заемщиком, и сумму процентных денег, если требуется возвратить 40 млн. руб.

2. На основании представленной ниже информации об ОАО «Радуга на конец отчетного периода» (табл. 1 и 2), необходимо определить:

- коэффициенты ликвидности;

- коэффициенты финансовой устойчивости.

Таблица 1

Агрегированный бухгалтерский баланс ОАО «Радуга», млн. руб.

| АКТИВ | ПАССИВ | ||

| I. Внеоборотные активы | 414 524 | III. Собственный капитал | 417 922 |

| II. Оборотные активы | 45 231 | IV. Долгосрочные обязательства | |

| в том числе: Денежные средства | 5 200 | V. Краткосрочные обязательства | 41 833 |

| Всего активов | 459 755 | Всего пассивов | 459 755 |

Таблица 2

Отчет о прибылях и убытках ОАО «Радуга», млн. руб.

| Показатели | Отчётный период |

| 1. Выручка от реализации продукции без НДС | 153 440 |

| 2. Себестоимость реализованной продукции | 114 262 |

| 3. Операционная прибыль (результат от реализации) | 39 178 |

| 4. Налог на прибыль | 16 878 |

| 5. Чистая прибыль | 22 300 |

3. У компании «Тюльпан» активы составляют 1200 млн.руб. В пассиве – 700 млн.руб. заёмных, из которых 200 млн.руб. кредиторской задолженности и 500 млн.руб. кредитов. Собственные средства компании равны 500млн.руб. Прибыль до налогообложения (НРЭИ) составила 200 млн.руб. Финансовые издержки по задолженности (стоимость кредитов) равны 75 млн.руб. Рассчитайте эффект финансового рычага компании «Тюльпан».

4. Предприятие «Technopolis» инвестировало в новое производство 30 тыс. денежных единиц. Чистые денежные потоки по годам реализации проекта составят 10 тыс. руб.; 11,7 тыс. руб.; 12,8 тыс. руб.; 12,9 тыс. руб. в год. На основании представленных данных рассчитайте:

а) дисконтированный период окупаемости;

б) чистый дисконтированный доход проекта;

в) сделайте вывод об эффективности/неэффективности реализации проекта при условии, что ставка дисконтирования составляет 20%.

5. Завод по производству однотипных мотоциклов имеет постоянные затраты, необходимые для его функционирования, в сумме 25 млн. руб. Всего было изготовлено 15000 шт. мотоциклов, суммарная цена которых составила 45 млн. руб., а переменные затраты на изготовление одного мотоцикла - 1,5 тыс. руб. Определите пороговое значение количества выпускаемого товара.

Вариант 3.

1. Как оценить сегодня доходы, которые вы будете получать ежегодно в течение 5 лет в сумме 1000 руб., если учетная ставка составляет 10 % годовых?

2. Используя агрегированный бухгалтерский баланс и отчет о прибылях и убытках ОАО «Радуга» (табл. 1 и 2 предыдущей задачи), определите:

- коэффициенты управления активами (деловой активности);

- коэффициенты рентабельности.

3. Собственные средства компании равны 1500 млн.руб., заёмные средства представлены кредитом в размере 1000 млн.руб. под 15 % годовых. Ставка налога на прибыль равна 20%. Какой должна быть годовая прибыль компании, чтобы эффект финансового рычага после налогообложения был равен 1,1?

4. Имеются данные по инвестиционным проектам Д и Е (табл. 3). Требуется определить:

|

|

|

а) чистый дисконтированный доход;

б) индекс рентабельности;

в) дисконтированный срок окупаемости проектов.

Оценить целесообразность выбора одного из них, если ставка дисконтирования составляет 18 %.

Таблица 3

| IC | P1 | P2 | P3 | P4 | P5 | |

| Д | ||||||

| Е |

5. Предприятие занимается розливом ягодных соков. За день производится 590 литров сока по цене 30 руб. за литр, при этом переменные затраты на один литр равны 13 руб. Первоначально постоянные затраты составляли 2900руб. в день. Прогноз на будущее обещает сокращение объёма реализации соков, в связи с чем предприятие снизило постоянные затраты на 13,9 %. Как изменился эффект производственного рычага?

Вариант 4.

1. Сколько денег вы будете иметь на своем счете через 4 года, если сегодня положите в банк 100 руб. под 5 % годовых?

2. Приведены следующие данные из баланса компании N на конец года (млн.руб.):

Внеоборотные активы (нетто) 1900

Производственные запасы?

Дебиторская задолженность 365

Денежные средства 5

Уставный капитал 1500

Резерв по сомнительным долгам 15

Нераспределенная прибыль?

Краткосрочная кредиторская задолженность 405

Собственные оборотные средства 100

Составив баланс, рассчитайте:

а) коэффициенты ликвидности;

б) коэффициенты финансовой устойчивости.

3. У завода «Крыло» активы составляют 800 млн.руб., а экономическая рентабельность активов – 20%. В пассиве - 500 млн.руб. заёмных (кредиты без кредиторской задолженности) и 300 млн.руб. собственных средств. Выплаты по кредитам составляют 70 млн.руб. Завод имеет выручку от реализации продукции 280 млн.руб. при переменных затратах 245 млн.руб. и постоянных затратах 30 млн.руб. Прибыль составила 5 (с учётом выплат по кредитам). Определите уровень сопряжённого эффекта операционного и финансового рычагов.

4. Предприятие «Мега+» инвестировало в новое производство 30 тыс. денежных единиц. Чистые денежные потоки по годам реализации проекта составят 10 млн. руб.; 11,7 млн. руб.; 12,8 млн. руб.; 12,9 млн.руб. в год. На основании представленных данных рассчитайте:

|

|

|

а) дисконтированный период окупаемости;

б) чистый дисконтированный доход проекта.

Сделайте вывод об эффективности/неэффективности реализации проекта при условии, что ставка дисконтирования составляет 20%.

5. Предприниматель продаёт открытки для туристов по средней цене 35 руб. за штуку. Он может приобрести открытки у оптовика по 21 руб. за штуку и возвратить непроданные открытки за полную стоимость. Аренда палатки обойдется в 7000 рублей за месяц. Ответьте на следующие вопросы:

а) определите точку безубыточности;

б) как изменится точка безубыточности, если арендная плата повысится до 10500 рублей за месяц?

в) как изменится точка безубыточности, если удастся увеличить цену реализации с 35 руб. за штуку до 38,5 руб. за штуку?

Вариант 5.

1. Кредит выдаётся под простую ставку 26% годовых на 250 дней. Рассчитать сумму, получаемую заёмщиком, и сумму процентных денег, если требуется возвратить 40 млн.руб.

2. Имеется следующая информация о компании А:

Выручка от реализации 2 млн. долл.

Соотношение выручки и величины собственных 2: 1

оборотных средств

Соотношение внеоборотных и оборотных средств 4: 1

Коэффициент текущей ликвидности 3: 1

Рассчитайте:

а) величину краткосрочной кредиторской задолженности;

б) величину внеоборотных активов;

в) коэффициент текущей ликвидности.

3. Активы фирмы «Зубр» составляют 24 млн.руб. при их экономической рентабельности 30%. В пассиве – 12 млн.руб. заёмных (кредиты без кредиторской задолженности) и 12 млн.руб. собственных средств. Условная средняя процентная ставка по выплатам за кредиты – 10%. Определите уровень сопряжённого эффекта операционного и финансового рычагов, если сила воздействия производственного (операционного) рычага фирмы равна 1,13.

4. Приведены данные о двух альтернативных проектах (тыс. руб.):

IС Р1 P2

А: -1000 700 800

В: -400 350 300

Рассчитайте и чистый дисконтированный доход проектов, если стоимость источника 15%.

Каков будет ваш выбор, если решение принимается на основании:

а) только индекса рентабельности;

б) только чистого дисконтированного дохода;

в) в каком случае предпочтительнее использовать критерий индекса рентабельности?

5. В отчетном году объем реализации продукции компании М составил 150 млн. руб. При этом среднегодовая стоимость запасов компании составила 15 млн.руб., соотношение запасы – дебиторская задолженность – денежные средства 3: 2: 1. В следующем году компания планирует рост продаж в 1, 6 раз, при этом среднегодовая стоимость оборотных средств увеличится на 10 млн. руб.На сколько дней сократится средняя длительность оборота оборотных средств компании М в планируемом году? Какова будет условная экономия оборотных средств?

Вариант 6.

1. Определите, какая сумма предпочтительнее при ставке 9% - 1000 долл. сегодня или 2000 долл. через 8 лет. Обоснуйте свой ответ.

2. Необходимо составить отчет о прибылях и убытках компании, если известна следующая информация:

- фирма реализовала в отчетном периоде 375 тыс. единиц продукции по цене 15 долл. за единицу;

- затраты на выплату заработной платы и покупку материалов составили 2340 тыс. долл.;

- амортизационный фонд за отчетный период составил 200 тыс. долл.;

- коммерческие и административные расходы составили 160 тыс. долл.;

- прочие расходы 60 тыс. долл.;

- проценты за кредит в текущем периоде составили 170 тыс. долл.

- ставка налога на прибыль 20 % от прибыли.

Кроме того, известно, что компания выпустила 3000 привилегированных акций номиналом 450 долл. и ставкой дивидендов 30 %.

3. Вы имеете возможность профинансировать проект продолжительностью 3 года. Величина требуемых инвестиций – 10 тыс. долл., доход по годам ожидается в размере соответственно 5 тыс., 4 тыс. и 3 тыс. долл. Стоит ли принимать это предложение, если приемлемая ставка дисконтирования равна 10%?

4. Цена товара 9,5 руб., сумма постоянных расходов 48,9 тыс.руб. в месяц, удельные переменные расходы составляют 5,0 руб. Определите:

а) критический объём продаж;

б) порог рентабельности;

в) запас финансовой прочности;

г) нарисуйте график зависимости «CVP» (издержки-объёмы-прибыль), отобразите все показатели задачи на графике.

5. Допустим, что Вы имеете вклад в банке 350 тыс. руб. Среднегодовой уровень инфляции в предстоящем году - 25 %. Процент по вкладам - 10 %. Какой вид вклад примет через год? Выиграете или проиграете Вы? Сколько именно?

Вариант 7.

1. Предприятие получило кредит на один год в размере 10 млн. руб. с условием возврата 16 млн. руб. Рассчитайте процентную и учетную ставки.

2. Фирма ежегодно выплачивает процентов по заемному капиталу в размере 20 тыс. руб. Выручка от реализации равна 2 млн. руб., ставка налога на прибыль – 35 %, рентабельность продаж (реализации) равна 6 %. Оцените коэффициент покрытия процентов по фирме.

3. Необходимо провести анализ проектов А и В (долл.) и ранжировать проекты по критериям РР, NРV, если ставка дисконтирования равна 10%.

1С Р1 Р2

А: - 4000 2500 3000

В: - 2000 1200 1500

4. По данным отчетности предприятия определите тип финансовой устойчивости.

| Показатель | Значение, тыс.р. |

| Внеоборотные активы | |

| Оборотные активы | |

| Запасы | |

| Денежные средства | |

| Собственный капитал | |

| Долгосрочные кредиты | |

| Краткосрочные кредиты |

5. Некий инвестор приобрел акцию общества по номиналу 50.000 руб. Пусть ставка банковского процента за кредит составляет 10 %, а дивиденд

на акцию – 5 120 руб. Определите ставку дивиденда, курсовую цену акции и совокупный доход.

Вариант 8.

1. На вашем счете в банке 120 тыс. руб. Банк платит 12,5% годовых. Вам предлагают войти всем капиталом в организацию совместного предприятия, обещая удвоение капитала через 5 лет. Принимать ли это предложение?

2. Выручка от продаж компании «Сюрприз» должна составить 950 000 тыс. руб., оборачиваемость активов – 2,5 раза, рентабельность продаж – 8 %. Какой предполагается прибыль и рентабельность активов?

3. Имеются данные по инвестиционным проектам В и Г (табл. 5). Определите:

а) чистый дисконтированный доход;

б) индекс рентабельности;

в) дисконтированный срок окупаемости проектов.

Оценить целесообразность выбора одного из них, если финансирование выбранного проекта будет осуществлено за счёт ссуды банка под 12% годовых (расходами по выплате процентов можно пренебречь).

Таблица 5

| IC | P1 | P2 | P3 | P4 | P5 | |

| В | - 1200 | |||||

| Г | - 1200 |

4. В таблице 6 приведён годовой бухгалтерский баланс фирмы С. Требуется рассчитать:

- собственные оборотные средства;

- текущие финансовые потребности;

- потенциальный и реальный излишек/дефицит денежных средств;

- сумму необходимого краткосрочного кредита (при условии выявления дефицита ДС).

Таблица 6

Бухгалтерский баланс фирмы С (усл. ед.)

| АКТИВ | ПАССИВ | ||

| Внеоборотные активы | Собственные средства | ||

| Запасы сырья | Резервы | ||

| Незавершенное производство | Долгосрочная задолженность | ||

| Запасы готовой продукции | Краткосрочная банковская задолженность | ||

| Дебиторская задолженность | Кредиторская задолженность | ||

| Денежные средства | |||

| Краткосрочные финансовые вложения | |||

| Другие текущие активы | |||

| Баланс | Баланс |

5. Постоянные затраты предприятия при производстве продукции –

30 млн.руб./год. Переменные затраты в расчете на одно изделие – 8 т. руб., цена одного изделия – 25 т. руб. Определите объем производства и продаж, при котором прибыль достигнет 800 млн. руб. Какая будет прибыль при снижении объема продаж на 12 %?

Вариант 9.

1. Вы имеете 20 тыс. руб. и хотели бы удвоить эту сумму через 5 лет. Каково минимально приемлемое значение процентной ставки?

2. Определить, по какой цене в % к номиналу будет совершена сделка купли-продажи именной облигации, если известно, что срок обращения облигации один год, купонная ставка по облигации 90 % годовых. Сделка заключается за 36 дней до выплаты дохода. Расчетный год 365 дней.

3. Имеются данные по инвестиционным проектам А и Б (табл. 7). Требуется определить:

а) чистый дисконтированный доход;

б) индекс рентабельности;

в) дисконтированный срок окупаемости проектов.

Оценить целесообразность выбора одного из них, если финансирование выбранного проекта будет осуществлено за счёт ссуды банка под 12% годовых (расходами по выплате процентов можно пренебречь).

Таблица 7

| IC | P1 | P2 | P3 | P4 | P5 | |

| А | - 1200 | |||||

| Б | - 1200 |

4. В отчетном году среднегодовая стоимость запасов компании Р составила 20 млн.руб., соотношение запасы – дебиторская задолженность – денежные средства 4: 2: 2. При этом объем реализации продукции компании М составил 400 млн. руб. В следующем году компания планирует рост продаж на 50%, при этом среднегодовая стоимость оборотных средств увеличится на 25%.

Как изменится средняя длительность оборота оборотных средств компании Р в планируемом году? Какова будет условная экономия/дефицит оборотных средств?

5. Определите, в каком из представленных периодов величина чистой прибыли, полученная с каждого рубля вложенного в активы, была максимальной.

| Показатель | 1 квартал | 2 квартал | 3 квартал | 4 квартал |

| Общие доходы предприятия | ||||

| Общие расходы предприятия | ||||

| Отчисления в бюджет (налоги) | ||||

| Величина активов на начало квартала | ||||

| Величина активов на конец квартала |

Вариант 10.

1. Банк предлагает 15% годовых. Чему должен быть равен первоначальный вклад, чтобы через 3 года иметь на счете 50 тыс. руб.

2. Оцените рыночную активность фирмы «Агротех»,

если известно, что чистая прибыль составляет 200 млн. руб., прибыль от продаж – 400 млн. руб., в обращении находится 1 млн. акций, рыночная цена за акцию – 300 руб., к выплате дивидендов планируется 50 % прибыли, выручка от продаж – 2 млрд. руб., собственный капитал компании по балансу – 500 млн. руб., величина активов 1,5 млрд. руб.

3. Имеются данные о бухгалтерском балансе фирмы К (табл. 8). Определите чистый оборотный капитал фирмы К.

Таблица 8

Бухгалтерский баланс фирмы К (усл. ед.)

| АКТИВ | ПАССИВ | ||

| Внеоборотные активы | Уставный капитал | ||

| Товарно-материальные запасы | Нераспределенная прибыль | ||

| Дебиторская задолженность | Долгосрочные кредиты | ||

| Денежные средства | Налоги, подлежащие уплате в бюджет | ||

| Кредиторская задолженность | |||

| Задолженность по зарплате | |||

| Баланс | Баланс |

4. Предприятие рассматривает целесообразность приобретения новой технологической линии. На рынке имеются две модели (табл. 9).

| Показатели | Единицы измерения | Модель 1 | Модель 2 |

| Цена Годовой доход Срок эксплуатации Ликвидационная стоимость Норма дисконта | тыс.руб тыс.руб годы тыс.руб доли единицы | 0,2 | 0,2 |

Обоснуйте целесообразность приобретения той или иной линии, если капиталовложения произведены в базовом году.

5. Ставка дивиденда определена в 15 % годовых, а курс акции за это время вырос на 10 %. Определите совокупный доход акции без учета инфляции и с учетом ее. Среднегодовой уровень инфляции - 8 %.

Основные формулы

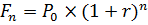

Будущая стоимость денежных средств:

(1)

(1)

Приведенная стоимость денежных средств:

(2)

(2)

где r – годовой процент (ставка дисконтирования);

n - количество лет.

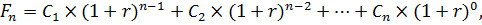

Будущая стоимость денежного потока:

(3)

(3)

где  - элемент денежного потока.

- элемент денежного потока.

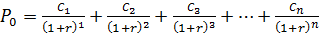

Приведенная стоимость денежного потока:

(4)

(4)

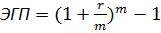

Эффективная годовая процентная ставка:

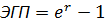

, (5)

, (5)

где r – утвержденная номинальная или нормированная годовая ставка;

m – количество расчетных периодов в году.

Эффективная годовая процентная ставка при непрерывном начислении:

(6)

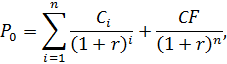

Общая формула текущей стоимости облигаций:

(7)

где  - купонный доход по облигации в i – ом году

- купонный доход по облигации в i – ом году

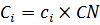

( ), (8)

), (8)

где  - купон в i – ом году,

- купон в i – ом году,

CN – номинальная стоимость облигаций);

CF – стоимость погашения облигации (может быть равна CN);

n – количество периодов до погашения облигации;

r – требуемая норма доходности.

Стоимость облигации с нулевым купоном:

(9)

(9)

Стоимость бессрочной облигации:

(10)

(10)

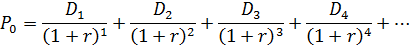

Общая формула текущей стоимости акций:

(11)

где  – дивиденд в i – ом году;

– дивиденд в i – ом году;

r – требуемая норма доходности по акциям.

Стоимость акции с постоянным дивидендным доходом (привилегированные акции):

Стоимость акции с постоянным дивидендным доходом (привилегированные акции):

(12)

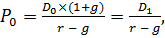

Стоимость акции с дивидендными платежами, которые растут с постоянной скоростью (формула Гордона):

(13)

(13)

где  – последний дивиденд, выплаченный по акции;

– последний дивиденд, выплаченный по акции;

– темп прироста дивидендов в год.

– темп прироста дивидендов в год.

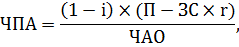

Чистая прибыль на одну акцию:

(14)

где ЧАО – число акций в обращении.

Доходность акции:

(15)

(15)

Соотношение между номинальной и реальной доходностью (формула Фишера):

(1 + R) = (1 + r)  (1 + h), (16)

(1 + h), (16)

где R – номинальная доходность;

r – реальная доходность;

h – уровень инфляции.

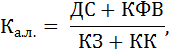

Коэффициент абсолютной ликвидности:

(17)

где ДС – денежные средства;

КФВ – краткосрочные финансовые вложения;

КК – краткосрочные кредиты и займы;

КЗ – кредиторская задолженность.

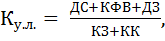

Коэффициент уточненной ликвидности:

(18)

где ДЗ – краткосрочная дебиторская задолженность.

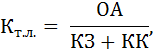

Коэффициент текущей ликвидности:

(19)

где ОА – оборотные активы.

Доля оборотных средств в активах:

(20)

где ИБ – итог баланса.

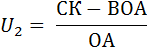

Коэффициент обеспеченности собственными оборотными средствами:

Коэффициент обеспеченности собственными оборотными средствами:

(21)

где СК – собственный капитал;

ВОА – внеоборотные активы.

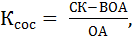

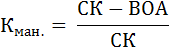

Коэффициент финансовой активности:

(22)

Коэффициент обеспеченности оборотных активов собственными оборотными средствами:

(23)

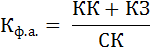

Коэффициент финансовой независимости (коэффициент автономии):

Коэффициент финансовой независимости (коэффициент автономии):

(24)

Коэффициент маневренности собственных средств:

(25)

Коэффициент финансовой устойчивости:

(26)

где ДК – долгосрочные кредиты.

Коэффициент обеспеченности запасов и затрат собственными средствами:

(27)

где Зап – стоимость запасов.

Чистый оборотный капитал = Собственные оборотные средства

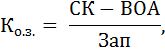

Период оборачиваемости оборотных активов:

(28)

(28)

где  – оборачиваемость запасов;

– оборачиваемость запасов;

-оборачиваемость дебиторской задолженность;

-оборачиваемость дебиторской задолженность;

-оборачиваемость кредиторской задолженности.

-оборачиваемость кредиторской задолженности.

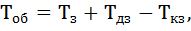

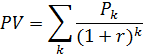

Общая накопленная величина дисконтированных доходов:

(29)

где Pt – доход t – ого года;

t – порядковый номер года;

r – ставка дисконтирования.

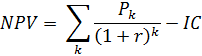

Чистый дисконтированный доход:

(30)

Индекс рентабельности инвестиций:

(31)

Срок окупаемости инвестиций:

(32)

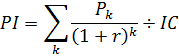

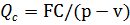

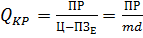

Критический объем (пороговое значение):

(33)

где: FC – условно-постоянные расходы;

p – цена единицы продукции;

v– переменные расходы на единицу продукции.

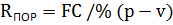

Порог рентабельности:

(34)

где: % (p–v) – маржинальный доход в относительном выражении.

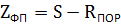

Запас финансовой прочности:

(35)

Прибыль предприятия за период:

П = Ц  Q – (

Q – ( Q + ПР), (36)

Q + ПР), (36)

где Ц – цена единицы продукции, руб.;

Q – объем производства в периоде;

- удельные переменные затраты (на единицу продукции), руб.;

- удельные переменные затраты (на единицу продукции), руб.;

ПР – постоянные расходы за период, руб.

Маржинальный доход за период (валовая маржа):

MD = В – ПЗ, (37)

где В – выручка;

ПЗ – переменные затраты за период.

Удельный маржинальный доход:

md = Ц –  (38)

(38)

Точка безубыточности (критический объём продаж):

(39)

(39)

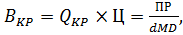

Порог рентабельности:

(40)

(40)

где dMD – доля валовой маржи в выручке.

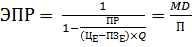

Эффект производственного рычага:

Эффект производственного рычага:

(41)

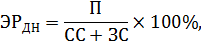

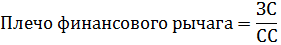

Экономическая рентабельность до налогообложения:

(42)

где СС – собственные средства, руб.;

ЗС – заемные средства, руб.

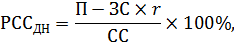

Рентабельность собственных средств до налогообложения:

(43)

где r – ставка процента за кредит.

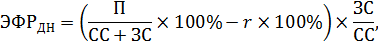

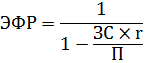

Эффект финансового рычага до налогообложения:

(44)

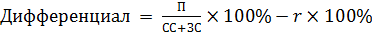

в том числе:

(45)

(45)

(46)

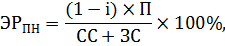

Экономическая рентабельность после налогообложения:

(47)

где i – ставка налога на прибыль.

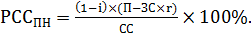

Рентабельность собственных средств после налогообложения:

(48)

(48)

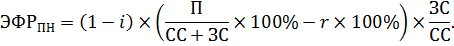

Эффект финансового рычага после налогообложения:

(49)

Эффект финансового рычага с западной точки зрения:

(50)

4. Рекомендуемая литература

а) основная литература

1. Басовский Л.Е. Финансовый менеджмент: Учебник. М.: ИНФРА-М, 2010.

2. Финансовый менеджмент: учебное пособие / Т. П. Варламова, М. А. Варламова. – Москва: Дашков и К°, 2012. – 302 с.

3. Финансовый менеджмент: учебник / [Д. А. Ендовицкий и др.]. – Москва: Рид Групп, 2012. – 789 с.

4. Финансовый менеджмент. Теория и практика: учебник / Е. C. Стоянова и др.]. – Москва: Перспектива, 2009. – 655 с.

5. Финансовый менеджмент: учебник / [Г. Б. Поляк и др.]. – Москва: Волтерс Клувер, 2009. – 593 с.

6. Финансовый менеджмент: учебник / [Е. И. Шохин и др.]. – Москва: КноРус, 2010. – 474 с.

7. Финансовый менеджмент: учебник: учебное пособие / [В. В. Ильин и др.]. – Москва: Омега-Л, 2011. – 559 с.

б) дополнительная литература

8. Бочаров В.В. Современный финансовый менеджмент.— СПб.: Питер, 2006 — 464 с

9. Николаев М.А. Финансовый менеджмент: учеб. пособие / М. А. Николаев; Псковск. гос. политехн. ин-т, каф. финансов и кредита.— Псков: Изд-во ППИ, 2009.— 330 с.

10. Тихомиров, Е. Ф. Финансовый менеджмент. Управление финансами предприятия: учебник / Е. Ф. Тихомиров. – Москва: Академия, 2010. – 381 с.

11. Управление финансовой деятельностью предприятий (организаций): учебное пособие / [В. И. Бережной и др.]. – Москва: Финансы и статистика: Инфра–М, 2011. – 333 с.

12. Управление финансовыми ресурсами / И. А. Бланк. – Москва: Омега-Л: Эльга, 2011. – 768 с.

13. Финансовый менеджмент на предприятии: учебник / С. А. Сироткин, Н. Р. Кельчевская. – Москва: ЮНИТИ–ДАНА, 2009. – 351 с.

14. Финансовый менеджмент: учебное пособие / Т. П. Варламова, М. А. Варламова. – Москва: Дашков и К°, 2012. – 302 с.

15. Финансовый менеджмент: учебное пособие / [А. Н. Гаврилова и др.]. – Москва: КноРус, 2010. – 431 с.

16. Финансовый менеджмент: [перевод с английского] / Юджин Ф. Бригхэм, Майкл С. Эрхардт. – Санкт–Петербург: Лидер, 2010. – 959 с.

17. Бурмистрова Л.М. Финансы организаций (предприятий): учеб. пособие / Л.М. Бурмистрова. – М.: Инфра-М, 2009. – 240 с.

Алиев А.Р. Рынок ценных бумаг в России. М.; Юнити, 2010.

Бюджетная система Российской Федерации. Учебник / Под ред. М.В. Романовского, О.В.Врублевской – М.,2008.

Банковское дело: учеб. / Под ред. Г.Г. Коробовой. – 2-е изд., перераб. и доп. – М.: Магистр, 2009.

Бернстайн Питер. Фундаментальные идеи финансового мира: Эволюция: пер. с англ. – М.: Альпина Бизнес Букс, 2009.

Бровкина Н.Д. Основы финансового контроля: учеб. пособие / Под ред. М.В. Мельник. – М.: Магистр, 2009.

Бюджетирование на микро- и макроуровне: учеб. пособие / Л.В. Попова, В.А. Константинов. – М.: Дело и Сервис, 2009.

Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2010.

Лушин С.И., Слепов В.А. Государственные и муниципальные финансы. Учебник.-М, 2008.

Мировая финансовая система после кризиса: оценки и прогнозы / отв. ред. В.Р. Евстигнеев. – М.: Маросейка, 2009. –

Ресурсы Интернет:

1. Министерство финансов – www.minfin.ru

2. Московская фондовая биржа – www.mse-dsu.ru

3. Поисковая система ЦБ России – www.cbr.ru

4. Федеральная служба по финансовым рынкам – www.fcsm.ru

5. Госкомитет по статистике РФ – www. gks.ru.

Вопросы для подготовки к экзамену

1. Цели и задачи финансового менеджмента. Обязанности финансовой службы на предприятии.

2. Методы и приемы финансового менеджмента.

3. Основные функции финансовых менеджеров. Источники информации.

4. Система управления финансами компании. Понятие финансовой политики.

5. Проценты и процентные ставки. Способы начисления процентов.

6. Услуги коммерческих банков для юридических лиц.

7. Теории дивидендной политики.

8. Методы начисления и выплаты дивидендов.

9. Подходы к формированию дивидендной политики компании и выбору методики дивидендных выплат.

10. Методы анализа бухгалтерской (финансовой) отчетности.

11. Основные формы и показатели финансовой отчетности.

12. Основные финансовые коэффициенты отчетности.

13. Прогнозирование вероятности банкротства: основные методы и показатели.

14. Понятия “стоимости капитала”. Расчет стоимости акционерного капитала и нераспределенной прибыли.

15. Стоимость заемного капитала. Расчет средневзвешенной стоимости капитала и сфера применения этого показателя.

16. Понятие и порядок расчета эффекта финансового рычага (левериджа).

17. Задачи финансового менеджера по управлению структурой капиталов предприятия.

18. Понятие инвестиционной политики компании.

19. Направления разработки инвестиционной политики компании.

20. Порядок отбора проектов и финансовых инструментов для инвестирования.

21. Состав и структура инвестиционного портфеля предприятия.

22. Процедура принятия решений о капиталовложениях.

23. Учет фактора времени в инвестиционных расчетах.

24. Методы оценки эффективности инвестиционных проектов.

25. Учет фактора риска в инвестиционных расчетах.

26. Задачи мониторинга и пост-аудита инвестиционных проектов.

27. Особенности управления финансовыми инвестициями.

28. Оборотные активы компании: состав, структура, классификация.

29. Расчет потребности предприятия в оборотных средствах.

30. Расчет финансового цикла в управлении оборотным капиталом.

31. Особенности управления оборотным капиталом на предприятиях

с сезонным характером производства.

32. Политика финансирования оборотных средств: типы и влияние на уровень ликвидности.

33. Задачи и способы управления запасами.

34. Способы управления дебиторской задолженностью.

35. Задачи и способы управления денежными средствами.

36. Управление кредиторской задолженностью компании.

37. Основные понятия операционного анализа. Порог рентабельности, запас финансовой прочности, операционный рычаг.

38. Использование операционного анализа для максимизации прибыли предприятия.

39. Ценовая политика предприятия и задачи финансового менеджера.

40. Основные методы определения базовой цены продукции.

41. Оценка затрат компании.

42. Взаимосвязь рыночных цен, спроса и предложения.

43. Характеристика стратегий ценообразования.

44. Основные объекты и этапы финансового планирования в организации.

45. Методы расчета плановой прибыли.

46. Основные финансовые планы. Порядок финансового планирования.

47. Бюджетирование на предприятии. Виды бюджетов.

48. Понятие и общие принципы формирования учетной политики компании.

49. Элементы учетной политики, влияющие на финансовые показатели деятельности компании.

50. Причины изменения учетной политики компании.

51. Основные источники финансовых рисков в деятельности организаций.

52. Риск-менеджмент: содержание и основные этапы.

53. Методы количественной оценки уровня риска.

54. Способы страхования финансовых рисков.

55. Методы активного реагирования в управлении риском.

2015-08-21

2015-08-21 5293

5293