Под методом налогообложения следует понимать установление зависимости между величиной ставки налога и размером объекта налогообложения или налоговой базы. Разработаны следующие методы налогообложения:

1) Равное налогообложение, означающее взимание налога в равной сумме с каждого плательщика. Данный метод не учитывает имущественное положение и платежеспособность плательщика, поэтому применяется редко (например, при взимании госпошлины за оформление документов).

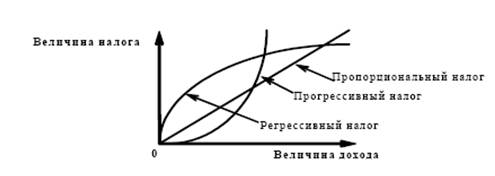

2) Пропорциональное налогообложение, предусматривающее взимание налога по единой ставке, установленной в процентах, не меняющейся при изменении налоговой базы. При этом с ростом налоговой базы пропорционально возрастает сумма налога. Данный метод активно применяется в налоговой системе Беларуси (например, налог на прибыль, налог на недвижимость, налог на добавленную стоимость). Пропорциональное налогообложение основывается на идее справедливости обложения соразмерно с доходами каждого. Однако при пропорциональном обложении совокупного дохода менее состоятельный плательщик несет более тяжелое бремя налога, чем более состоятельный. Поэтому возникает необходимость введения прогрессивного налогообложения.

|

|

|

3) Прогрессивное налогообложение – метод, при котором с ростом налоговой базы растет ставка налога по заранее установленной шкале. Может применяться два вида прогрессии – простая и сложная. При простой прогрессии ставка налога возрастает по мере роста налоговой базы для всей ее суммы (дохода или стоимости имущества). При сложной прогрессии доходы делятся на ступени, каждая из которой облагается по своей ставке, т.е. повышенные ставки применяются не ко всему возросшему доходу, а только к его части, превышающей предыдущую ступень. В настоящее время для налогообложения доходов физических лиц во многих странах мира применяют систему сложной прогрессии.

4) Регрессивное налогообложение предусматривает снижение ставки налога при увеличении налоговой базы. Этот метод налогообложения применяется при установлении ставок государственной пошлины за подачу исковых заявлений имущественного характера в судебные инстанции, примером также может служить единый социальный налог в России (чем больше сумма фонда оплаты труда, тем ниже ставка социального налога).

Впервые принципы налогообложения были сформулированы еще в XVIII в. Адамом Смитом в знаменитом труде «Исследование о природе и причинах богатства народов» (1776): принцип справедливости, определенности налогообложения, удобства налогообложения, экономии. Сегодня эти постулаты называют классическими принципами налогообложения. Принцип справедливости изложен следующим образом: «подданные всякого государства обязаны участвовать в поддержке государства по возможности сообразно со своими средствами, т.е. соответственно тем доходам, которые получает каждый под охраной государства»

|

|

|

Известно, интересы государства и налогоплательщиков полярно противоположны: государство заинтересовано в увеличении своих налоговых поступлений, а налогоплательщики в уменьшении уплачиваемых ими налогов. До определенного момента при ускоряющейся прогрессии доходы государства возрастают быстрее, чем доходы налогоплательщиков. И наоборот, при замедляющейся прогрессии наблюдается тенденция сокращения суммы налогов, поступающих в бюджет. Следовательно, для государства выгодно, чтобы прогрессия была ускоряющаяся, а для налогоплательщика – замедляющаяся. Тогда у него появится стимул к увеличению своих доходов и имущества. Следовательно, нельзя решить проблему увеличения налоговых поступлений за счет усиления налогового пресса. Напротив, ослабление налогового бремени (замедление прогрессии) может привести к росту поступления налоговых доходов государства за счет роста доходов налогоплательщиков.

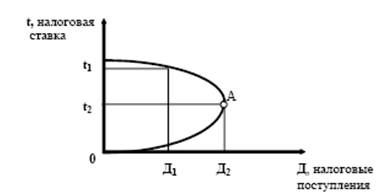

Американский экономист А. Лаффер установил и показал с помощью графика зависимость доходов бюджета от налоговых ставок на прибыль и зарплату. Кривая Лаффера демонстрирует, что существует оптимальный уровень налоговой ставки, при котором налоговые поступления в бюджет максимизируются. В случаях, когда этот уровень выше оптимального, эффективность налогообложения падает.

Рис. иллюстрирует кривую Лаффера, где t - средний уровень налоговых ставок, Д - среднегодовой (долгосрочный) показатель объема налоговых поступлений. Точка А показывает налоговый оптимум, при котором налоговые поступления государству достигают максимума (Д2).

Предположим, что налоговые ставки снижены с уровня t1 до t2. Хотя ближайшим результатом более либеральной налоговой политики станет временное падение объема налоговых поступлений, но в долгосрочном периоде улучшатся условия инвестирования, вырастет производство, занятость, а вслед за этим - масса доходов, подлежащих налогообложению. Начнут расти и доходы государства (Д2 > Д1).

Определить точно величину такой ставки для каждого налога чрезвычайно сложно, но есть признаки, по которым можно судить, превышена ли критическая точка налогообложения:

- при очередном повышении налоговой ставки или увеличения числа налогов поступления в бюджет растут непропорционально медленно или вообще сокращаются;

- снижаются темпы экономического роста, уменьшаются долгосрочные вложения капитала, снижается уровень и качество жизни домохозяйств;

- растет теневая экономика, одной из характерных черт которой является уклонение от уплаты налогов.

2015-10-13

2015-10-13 2411

2411