Результаты анализа денежных потоков содержат ценную управленческую информацию, в которой заинтересованы как руководство предприятия, так и его акционеры (инвесторы). С ее помощью руководство предприятия может контролировать текущую платежеспособность предприятия, принимать оперативные решения по ее стабилизации, оценивать возможность дополнительных инвестиций.

Кредиторы предприятия могут составить заключение о достаточности средств у предприятия-должника и его способности генерировать денежные средства, необходимые для платежей.

Акционеры (инвесторы), располагая информацией о движении денежных потоков на предприятии, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли.

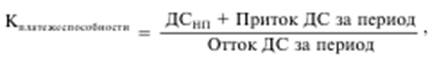

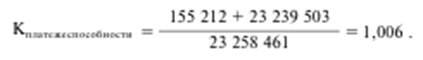

Информация отчета о движении денежных средств может быть использована для расчета ряда аналитических показателей, характеризующих платежеспособность предприятия. Среди них следует выделить:

где ДСНП — величина денежных средств на начало периода.

Коэффициент платежеспособности позволяет определить, сможет ли организация обеспечить в определенный период выплаты денежных средств за счет их остатка на счетах, в кассе и притоков за тот же период.

Очевидно, что для обеспечения платежеспособности предприятия необходимо, чтобы этот коэффициент был не менее 1.

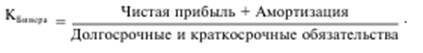

Используется средняя величина обязательств. Считается, что рекомендуемое значение для данного коэффициента находится в интервале 0,17—0,4.

Если фактическое значение показателя за год оказывается ниже значений данного интервала, то говорят о наличии высокого риска потери платежеспособности. При его значении, попадающем в границы указанного диапазона, говорят о среднем риске.

Наконец, при более высоких значениях показателя, чем 0,4, рассчитывают на низкий уровень риска потери платежеспособности.

Данный показатель дополняет традиционно рассчитываемый показатель покрытия процентов (прибыль до уплаты процентов и налогов, поделенная на сумму расходов по выплате процентов). Он позволяет оценить способность организации к осуществлению расходов по обслуживанию долга.

Чтобы оценить достаточность средств от текущей деятельности для выплаты дивидендов, используются следующие показатели.

где ЧДСТД и ЧДСИД — соответственно величина чистых денежных средств

от текущей и инвестиционной деятельности.

Например, значение данного коэффициента, равное 0,1, говорит о том, что осуществляемые инвестиции на 10% обеспечены притоком денежных средств от текущей деятельности.

Таким образом, анализ движения денежных средств позволяет заключить:

• в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования;

• способно ли предприятие в результате своей текущей деятельности обеспечить превышение поступлений денежных средств над платежами;

• достаточно ли средств у предприятия для осуществления инвестиционной деятельности и выплаты дивидендов;

• существует ли зависимость предприятия от внешних источников финансирования и насколько она существенна для поддержания финансовой устойчивости предприятия;

• насколько стабильны соотношения в составе и структуре поступлений и платежей и какова возможность их использования для целей прогнозирования денежных потоков.

2015-01-21

2015-01-21 763

763