По существующим стандартам проект интерпретируется на трех графиках. Они позволяют банку или инвестору, не вдаваясь в расчеты, дать оперативную оценку проекта.

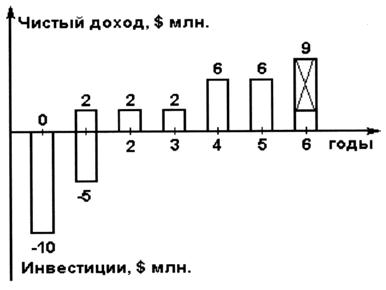

График 1 “Инвестиции, доход–потоки”

Денежные потоки — ряд последних поступлений или выплат.

Остаточная стоимость реализованного имущества в шестом году показано крестом. Она составляет 7,0 млн.р.

Рис. 9 – Инвестиции, доход потоки

По первому графику выявляется:

· рациональность структуры инвестиций;

· как быстро проект превратится в “дойную корову” и как долго он будет ею

· как велика остаточная стоимость инвестиций

· В нашем примере инвестиции не очень рациональны. 10 млн.$ “ замораживается” (не дает прибыли) целый год. Лучше, если бы в первый год было вложено 5 млн. $, а во второй 10 млн.$.

· “Дойной коровой” проект становится поздно и всего на два года (четвертый и пятый). Остаточная стоимость активов составляет примерно половину инвестиций. Это очень плохо, поскольку реализовать активы по остаточной стоимости после их использования довольно трудно. Инвестор, вероятно, потребует структуру и состав инвестиций.

График 2 Дисконтированные инвестиции, доход-потоки

Рис. 10 – Дисконтированные инвестиции, доход-потоки

По второму графику выявляется: является ли поток дисконтированного дохода убывающим. Это обусловлено тем, что деньги, полученные раньше имеют большую ценность и кроме того, чем раньше мы получаем основную массу денег, тем меньше риск проекта.

В нашем примере дисконтированный денежный поток является пилообразным. Это свидетельствует о том, что структура дохода ненадежна, поскольку будущие доходы определяются в отдаленной перспективе с меньшей точностью. Инвестора может не удовлетворить надежность расчетов.

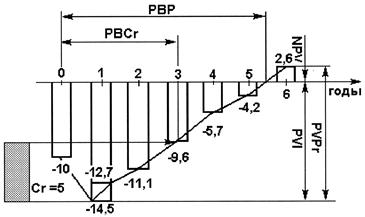

График 3 Финансовое положение инвестора.

График строится путем алгебраического суммирования дисконтированных потоков графика 2. На графике показан кредит Cr =5.0 млн.$

Рис. 11 – Финансовое положение инвестора

По третьему графику выявляется:

- будет ли погашен кредит в установленный банком срок, а также соотношение периода возврата кредита и расчетного периода;

- надежность возврата инвестиций;

- запас прочности проекта;

В нашем примере кредит будет возвращен за три года, что в 2 раза меньше расчетного периода, который составляет шесть лет. Возврат инвестиций будет осуществлен в последнем году расчетного периода и для этого необходимо реализовать остаточную стоимость активов. Запас прочности проекта ориентировочно 15% (2,6*100%/14,5). Инвестору, явно не понравится, что инвестиции возвращают только в последний год и для этого необходимо реализовать имущество.

2015-04-12

2015-04-12 269

269