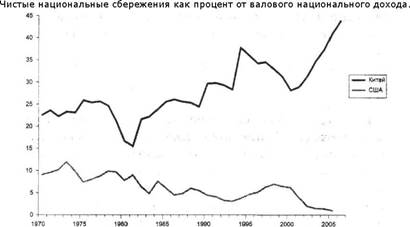

Китай оставил в прошлом не только свою имперскую историю. Пока самой динамично растущей экономике планеты удавалось избежать кризисов, постоянно поражавших другие развивающиеся страны. Благодаря девальвации юаня в 1994 году и контролю над движением капитала Китай не испытал на себе валютного кризиса в 1997-1998 годах. Когда китайцы хотят привлечь иностранный капитал, они настаивают на том, чтобы это были прямые инвестиции. Иными словами, вместо того чтобы брать в долг у западных банков на развитие индустрии, как это делают другие страны с переходной экономикой, Китай вынуждает иностранцев строить заводы и фабрики в промышленных зонах. Такие активы во время кризиса вывести за пределы страны не просто. Но главное, львиная доля инвестиций в китайскую экономику приходит из сбережений самих китайцев, как в стране, так и за ее пределами. Китайские семьи помнят прежние, неспокойные времена. В отличие от жителей Запада, они не успели пристраститься к потребительским кредитам. Как следствие — они откладывают изрядную долю своих растущих доходов. Американцы же в последние годы не сберегают почти ничего. В процентном отношении китайские корпорации откладывают еще больше, чем отдельные граждане. Сбережений накопилось столько, что впервые за много столетий капиталы текут не с Запада на Восток, а с Востока на Запад. И это вовсе не тонкий ручеек. В 2007 году США пришлось занять 800 миллиардов долларов по всему миру. Это 4 миллиарда доллара на каждый рабочий день года. В Китае же положительное сальдо текущих платежей достигло 262 миллиар-

|

дов долларов, что составляет больше четверти американского дефицита. И большая часть этого китайского профицита была дана взаймы Америке. Фактически Китайская Народная Республика стала банкиром Соединенных Штатов Америки.

На первый взгляд это дико. Средний американец зарабатывает сегодня около 34 тысяч долларов в год. Средний китаец — даже с учетом несметных богатств У Яцзюнь и Инь Миньша — менее двух тысяч долларов. Зачем же бедному давать в долг богатому? Дело в том, что для того, чтобы занять свое громадное население, Китай производил товары для вечно голодного американского рынка. Чтобы удерживать цены на товары на низком уровне, надо не давать юаню подорожать относительно доллара. Для этого Китай скупает миллиарды долларов на рынках. Долларов в КНР к 2006 году наверняка накопилось больше триллиона109. Показательно, что чистые валютные резервы Китая выросли примерно на столько же, на сколько выпустили облигаций американское казначейство и государственные институты. С точки зрения США, лучшим рецептом для продолжения праздника жизни был импорт дешевых китайских товаров. Более того, перенося производство в Китай, американские корпорации выгадывали на дешевизне рабочей силы. Продавая миллиард долларов Народному банку Китая, США могли поддерживать свою учетную ставку на низком уровне.

Добро пожаловать в страну Кимерику — Китай и Америку, на долю которых приходится 10% земной суши, четверть населения, треть мирового богатства и половина всего экономического роста за минувшие восемь лет. Это брак, заключенный на небесах. Восточные кимериканцы сберегают, западные кимериканцы тратят. Китайский импорт не дает разгуляться американской инфляции. Китайские сбережения позволяют США держать низкой учетную ставку. Дешевый китайский труд ограничивает рост заработной платы в Америке. В результате занимать дешево, а получать большую прибыль легко. Благодаря Кимерике реальные процентные ставки по всему миру, то есть стоимость заемных денег с учетом инфляции, упали на треть по сравнению со средними за пятнадцать лет значениями. Прибыли американских корпораций выросли примерно на столько же. Но есть одна загвоздка. Чем больше Китай был готов ссужать США, тем больше США хотели брать в долг. Существование Кимерики — главная причина резкого роста банковского кредитования, объемов выпуска новых облигаций и деривативов начиная с 2000 года. Оно же — главная причина роста числа хедж-фондов. Именно из-за этого симбиоза частные компании могли занимать направо и налево для покупки активов. Кимерика, или «азиатская страсть к накоплению», как назвал это Бен Бернанке110, лежит в основе ипотечного бума в США, при котором к 2006 году можно было получить ипотеку на 100% стоимости жилья, не имея ни работы, ни дохода, ни активов.

Кризис субстандартных ипотек 2007 года можно было предсказать. Сложнее было увидеть, что дефолты по ипотекам в Америке выльются в настоящее стихийное бедствие для всей банковской системы Запада. Мало кто понимал, что отказ заемщиков платить по этим ипотекам приведет к обесценению новых финансовых инструментов, вроде облигаций, обеспеченных портфелем закладных (CDO). Мало кто предвидел, что с падением стоимости этих инструментов рынок межбанковского кредитования впадет в летаргический сон, а ставки по краткосрочным кредитам скакнут вверх с крайне печальными последствиями для частных заемщиков. Мало кто полагал, что эти события приведут к первой с 1866 года банковской панике в Британии с последующей национализацией банка. Один управляющий хедж-фондом в июле 2007 года, то есть до того, как начались трудности на рынке, предложил поставить 7 своих долларов против каждого моего на то, что в США не будет экономического спада в ближайшие пять лет. Полгода спустя он признал: «Я ставил на то, что мир не скатится в тартарары. Я проиграл». Рецессия в США началась в полную силу к маю 2008 года. Но можно ли считать это концом света?

Вряд ли Китай, не говоря уж о других развивающихся странах, не почувствует на себе последствий рецессии. США — по- прежнему крупнейший торговый партнер Китая, на их долю приходится пятая часть всего китайского экспорта. Но с другой стороны, значение экспорта для китайской экономики неуклонно снижается в последние годы111. Более того, китайские резервы позволяют Пекину стать источником капиталов для трещащих по швам американских банков. Рост числа хедж-фондов лишь одна черта финансового мира, появившегося после 1998 года. Не менее важным был рост так называемых национальных фондов благосостояния или суверенных фондов, созданных странами с большим положительным сальдо торгового баланса для управления свалившимся на них богатством. Эти фонды управляли 2,6 триллиона долларов к концу 2007 года. По этому показателю они совсем немного отстают от государственных пенсионных фондов и резервов центральных банков мира. По прогнозу банка Morgan Stanley, в ближайшие пятнадцать лет эти фонды вырастут до 27 триллионов, что чуть меньше 9% общемирового объема активов. Азиатские и ближневосточные суверенные фонды уже в 2007 году активно вкладывали деньги в западные финансовые корпорации, включая Barclays, Bear Steams, Citigroup, Merrill Lynch, Morgan Stanley, UBS и частные инвестиционные фонды Blackstone и Carlyle. В какой-то момент казалось, что суверенные фонды могут спасти финансовую систему Запада. Это была бы веха в мировой истории денег. Для тех, кого Сорос язвительно окрестил «рыночными фундаменталистами», это был бы сильный психологический удар — победителями из кризиса вышли государственные компании*.

Но все же, каким бы элегантным ни казалось подобное, истинно кимериканское, спасение финансовой системы США, реальностью оно не стало. Во-первых, вложения китайских капиталов в американские компании вовсе не принесло заоблачных прибылей**. В Пекине не зря опасаются неизвестности, которая ждет банки Запада в нынешнем кризисе, особенно если учесть свопы на кредитный дефолт на сумму 62 триллиона долларов. Но, кроме того, в самом сердце Кимерики зреет политическая проблема. Конгресс США уже давно ворчал по поводу, как ему казалось, нечестной торговой политики Китая и Искусственного занижения курса юаня. По мере углубления спада эта критика будет звучать все громче. Американские шаги по ослаблению монетарной политики с августа 2007 года — от снижения учетной ставки и

Многие из этих фондов появились вовсе не вчера. Кувейтский был создан в 1953-м, сингапурский Temasek — в 1974-м, ADIA Объединенных Арабских эмиратов — 1976-м, сингапурский же GIC — в 1981 г.

Председатель совета директоров Китайской инвестиционной корпорации сравнил покупку 9,9% банка Morgan Stanley за 5 миллиардов долларов в декабре 1997 г. с охотой на зайца. «Как только на мушке появляется упитанный заяц, мы жмем на курок», — сказал он. Впрочем, имея в виду последующее падение котировок акций банка, он добавил: «Кое-кому может показаться, что на самом деле это Morgan Stanley нас подстрелил».

вливания с помощью различных кредитных схем и аукционов 150 миллиардов долларов в финансовую систему страны до помощи банку JP Morgan в покупке Bear Steams — вызвали аналогичные валютные упреки в адрес США112-. С начала кризиса доллар подешевел на 25% по сравнению с валютами основных торговых партнеров Вашингтона, в том числе на 9% по сравнению с юанем. Это совпало с ростом спроса и падением предложения на всех сырьевых рынках. Как следствие цены на продовольствие, горючее и ископаемые выросли. Высокие цены на сырье, в свою очередь, вынуждают Китай под угрозой инфляции вводить регулирование цен и ограничивать экспорт. Это же толкает Китай на чрезвычайные шаги в поиске доступа к природным ресурсам в Африке, и не только. С точки зрения Запада, в этом есть явные признаки империализма113. Так что, может быть, как это и слышится в ее имени, Кимерика — всего лишь химера, сказочное животное, немного лев, немного козел, немного дракон.

Не кажется ли вам, что мы это уже проходили? В первую волну глобализации, сто лет назад, многие инвесторы видели прекрасный симбиоз между финансовым центром того времени, Великобританией, и самой динамичной экономикой континентальной Европы, Германией. Тогда, как и сейчас, граница между симбиозом и соперничеством была очень размытой114. Что может поставить крест на сегодняшней глобализации, как то произошло с ее предшественницей в 1914 году? Очевидный ответ — ухудшение политических отношений между Вашингтоном и Пекином, вызванное торговым спором, связанным с Тайванем, Тибетом или еще с чем- нибудь115. Пока такой сценарий кажется невероятным. Но если он станет реальностью, будущие историки с легкостью определят цепь событий, которые привели к нему. Кто-то будет возлагать вину на слишком напористый Китай, кто-то — на ошибки уставшей от своего могущества Америки. Специалисты по международным отношениям без сомнения укажут среди причин войны развал мировой системы торговли, гонку за природными богатствами и столкновение цивилизаций. Обращение к истории делает большую войну весьма вероятной. Кое-кому может даже показаться, что резкий скачок цен на сырье с 2003 по 2008 год отражал подсознательное ожидание рынками грядущего конфликта.

Важный урок, который нам следует извлечь из истории, заключается в том, что большая война может разразиться в любой момент — даже когда ее участники связаны очень прочными торговыми отношениями, а главенство англоговорящей империи кажется непоколебимым. Второй урок: чем дольше мир живет без войны, тем сложнее ее всем представить и, возможно, тем легче ей начаться. Урок третий: кризис бьет по беспечным инвесторам гораздо сильнее, чем по тем, кто уже хоть раз обжигался. Мы не раз видели, что большие кризисы происходят настолько редко, что управляющие фондами, трейдеры и банкиры могут вообще не знать, как с ними справляться. Средний трудовой стаж глав компаний на Уолл-стрит— чуть больше двадцати пяти лет116, что означает, что их практический опыт не простирается дальше 1983 года и не охватывает начало великого роста нефтяных цен и десять лет после него. Одно это — достаточный повод для изучения истории финансов.

Послесловие Происхождение денег

Финансовый мир как он есть — плод четырех тысячелетий экономической эволюции. Сначала были деньги; воплотив в себе отношения между кредитором и заемщиком, они породили банки — вместительные и постоянно растущие площадки для превращения сбережений одних в ссуды другим. В XIII веке человек открыл для себя государственные облигации как средство защиты потоков процентных платежей; первое по-настоящему выгодное общественное предприятие, рынок облигаций позволил проводить оценку бумаг и их обмен друг на друга и на деньги. С XVII века похожим образом стало можно приобретать доли в акционерных компаниях. С XVIII века страховые фонды, а за ними и фонды пенсионные использовали свой большой размер и закон больших чисел, чтобы создавать экономическую защиту от поддающихся вычислению рисков. В XIX веке орудия борьбы с риском вышли на новый уровень — фьючерсы и опционы стали первыми в ряду производных финансовых инструментов, или деривативов. Наконец, в XX веке миллионы людей по всему миру поддались на уговоры политиков и поместили подавляющее большинство своих средств в недвижимость.

Наличие этих институциональных новшеств — банков, рынка облигаций, фондового рынка, страхования и демократии домохозяев — стало подспорьем в долгосрочном развитии одних стран, а их отсутствие больно ударило по другим: финансовые посредники позволяют распределять ресурсы с большей пользой, чем, к примеру, при феодализме или централизованном планировании. И ничего удивительного, что укрепившаяся на Западе финансовая модель затем расползлась по всему миру — сначала под видом империализма, затем в одеждах глобализации1. Победно шествуя по миру и эпохам, от древней Месопотамии до Китая наших дней, деньги служили чуть ли не главной движущей силой прогресса: бесконечная вереница изобретателей и посредников, связавших наш мир в единое целое, не меньше великих ученых и юристов сделали для того, чтобы вытащить человека из болота натурального сельского хозяйства и уберечь его от мальтузианской ловушки. Об этом говорит и Фредерик Мишкин, в прошлом член совета управляющих Федеральной резервной системой: «Финансовая система — мозг экономики... Она направляет капитал — кровь в теле общества — туда, где он нужен больше всего. Если бы капитал использовался неверно или застыл на месте, эффективность работы экономики тут же упала бы, а экономический рост замедлился»2.

Восхождение денег всегда протекало не без затруднений, и так будет впредь. Американские горки финансовой истории мира помнят много взлетов и падений, лопнувших пузырей, маний и паник, потрясений и крушений3. Недавно исследователи изучили данные по ВВП и Потреблению разных стран с 1870 года до наших дней; они насчитали 148 кризисных ситуаций — когда ВВП падал на 10% или больше — и 87 случаев, когда нечто подобное происходило с потреблением, и пришли к выводу, что вероятность финансовой катастрофы в каждом конкретном году составляет порядка 3,6%4. Наши инструменты защиты от неизвестности усложнились до почти что невозможного, но и сегодня планета Финансы все так же уязвима перед лицом напастей. Похоже, таков наш удел — быть «одураченными случайное- тью»5 и натыкаться на «черных лебедей»6 в самый неподходящий момент, и находчивость здесь бессильна. (Некоторые искренне уверены, что прямо на наших глазах стремительно теряет воздух надувавшийся несколько десятилетий «сверхпузырь»7.)

Существуют три основные причины хронической нестабильности финансовой системы. Во-первых, никакого «будущего» нет — есть лишь множество возможных вариантов развития событий, покрытых пеленой неопределенности, а вовсе не прозрачной накидкой риска. На принципиальное различие между двумя понятиями еще в 1921 году обращал внимание Фрэнк Найт: «Неопределенность не следует пугать с хорошо знакомым нам риском, хотя разделительную линию между ними никто так толком и не провел... Измеримая неопределенность, или собственно «риск»... настолько отличается от неопределенности неизмеримой, что ее вряд ли имеет смысл называть неопределенностью». Проще говоря, большая часть событий в нашей жизни не имеет ну совсем ничего общего с игрой в кости. Раз за разом в ней происходят непохожие друг на друга вещи, либо «уникальные, либо настолько редкие, что на полученных с их помощью данных не построить серьезной теории, не оценить вероятности такого же события в будущем»8. Ровно о том же в 1937 году замечательно писал Кейнс:

Когда я говорю о «неопределенном» знаний, — рассуждал он в отповеди критикам своей «Общей теории», — я не просто желаю отделить известное наверняка от того, что всего лишь возможно. Как я понимаю, в игре в рулетку нет места неопределенности. Лишь немного неопределенной является продолжительность жизни. То же можно сказать и о погоде. Когда я говорю «неопределенность», в голову приходят примеры грядущей общеевропейской войны или... ставки процента через двадцать лет. У нас нет надежной научной основы, чтобы вычислять вероятность подобных событий хоть с какой-нибудь точностью. Можно сказать и проще: мы не знаем[61].

Кейнс продолжил рассуждать о том, какими путями инвесторы умудряются «в такой ситуации сохранять вид разумных, вменяемых людей»:

1. Мы предполагаем, что настоящее может многое рассказать о будущем, хотя добросовестное изучение прошлого свидетельствует против этого. Иными словами, мы закрываем глаза на те события в будущем, о которых ничегошеньки не знаем.

2. Мы предполагаем, что нынешние взгляды на будущее, выраженные в ценах и объеме производства, основаны на правильной оценке возможных перспектив...

3. Зная, что на собственное мнение полагаться нельзя, мы стараемся слушать всех остальных — они-то должны знать лучше. Получается, мы стремимся соответствовать воззрениям большинства или середины9.

Кейнс мог и ошибаться в том, как он толковал поведение инвесторов, но суть он ухватил совершенно верно. Финансовые рынки непостоянны в первую очередь потому, что непостоянны подслеповатые люди, опирающиеся на костыли эвристических методов.

Мы можем очень плавно перейти ко второй причине своенравности финансовой системы — это поведение людей. Стоит человеку появиться на свет, как он седлает качели, переносящие его от эйфории к унынию и обратно за несколько мгновений, и уже не слезает с них; до самого конца он так и не овладевает премудростью «тяжелых хвостов» и упрямо не замечает советов истории — все это сказывается на финансовых учреждениях. В своей знаменитой статье Даниель Канеман и Амос Тверски на опытном материале показали, что даже в самых простых ситуациях люди не могут как следует оценить вероятности различных событий. Сначала психологи выдали каждому участнику эксперимента по тысяче ходивших тогда в обороте израильских фунтов. На выбор предлагались два варианта: 1) выиграть дополнительную тысячу фунтов с вероятностью 50% и 2) получить 500 фунтов. Лишь 16% опрошенных выбрали первый вариант и 84% предпочли второй. Затем Канеман и Тверски попросили тех же людей вообразить, что у них есть по две тысячи фунтов, и выбрать один из двух вариантов: 1) потеря тысячи фунтов с вероятностью 50% или 2) гарантированная потеря 500 фунтов. На сей раз большинство (69%) решило рискнуть, и лишь 31% участников выбрали второй путь. Любопытно, что в материальном отношении обе задачи есть одна и та же задача. В обоих случаях респонденты выбирали между лотереей первого варианта — с равной вероятностью 50% итоговый выигрыш мог составить как тысячу, так и две тысячи фунтов — и определенностью второго, когда им доставалось 1500. Исследователи обратили внимание на удивительную несимметричность реакций людей: неприятие риска, когда речь шла о выигрышах, сменялось желанием рискнуть как следует и по возможности предотвратить убытки. Расстройство от потери определенной суммы почти в два с половиной раза превышало радость от ее приобретения10.

«Нарушение инвариантности» — лишь одно из множества возможных эвристических отклонений (для удобства мышления и познания люди подходят к конкретным ситуациям с набором предубеждений), привязанность к которым и отличает обычного человека от homo oeconomi- cus из неоклассической экономической теории — тот, принимая исключительно рациональные решения, основывается на всей полноте информации и держит в уме ожидаемую полезность для себя возможных исходов. Эксперименты выявили целый набор когнитивных ловушек для нашего разума:

1. Предпочтение доступности заставляет нас при принятии решений хвататься прежде всего за те факты, что первыми приходят на память, а не за действительно необходимые сведения.

2. Мы судим задним числом-, считаем событие более вероятным после того, как оно произошло (ex post), чем до (ex ante).

3. Проблема индукции подталкивает нас к формулированию общих правил в отсутствие всей необходимой информации.

4. Ошибка «или»-«и»\ мы часто переоцениваем вероятность одновременного совпадения, скажем, семи событий с вероятностью 90% каждое и недооцениваем вероятность того, что произойдет хотя бы одно из семи событий с индивидуальной вероятностью 10%.

5. Мы «любим подтверждать» — куда охотнее ищем свидетельства истинности исходной гипотезы, чем аргументы против нее.

6. Отравление нашего суждения происходит, когда в расчет берется внешне подходящая, но совершенно бесполезная информация.

7. Повинуясь эвристическому феномену аффектации, мы частенько позволяем предубеждениям замещать трезвое сопоставление выгод и издержек.

8. Пренебрежение масштабом-, когда чем-либо необходимо жертвовать, мы жертвуем то слишком много, то недостаточно, обрекая себя на неоправданно высокие потери.

9. Уверенность в могуществе подгонки-, получив некоторое ожидаемое значение того или иного показателя, мы заведомо сужаем допустимые пределы ошибки — так называемые «доверительные интервалы» (иными словами, в человеческом сознании «лучший вариант» безнадежно сливается с «наиболее вероятным»).

И наконец:

10. Бездействие постороннего означает, что мы готовы снимать ответственность с индивидов, если они являются частью толпы11.

Если вы еще сомневаетесь, что человеку от природы свойственно ошибаться, задайтесь следующим вопросом. Бейсбольная бита и мячик стоят 1 фунт 10 пенсов, причем бита дороже мячика на фунт. Сколько стоит мячик? Каждый второй опрошенный немедленно выпаливает неверный ответ: 10 пенсов. Конечно, на самом деле мячик стоит 5 пенсов, а бита — фунт и 5 пенсов: только в этом случае разница между их ценами составляет заветный фунт12.

Наше понимание финансовых рынков настоятельно требуется освежить, и помочь тут может разве что бурно развивающаяся дисциплина под названием «поведенческие финансы»13. Огромный пласт академической литературы принимает как данность «гипотезу эффективного рынка» и вряд ли справится с нашим заданием14. Те, кто полагаются на «мудрость толп»15, хотят сказать, что большая группа людей скорее попадет в точку, чем узкая прослойка самопровозглашенных экспертов. Ну хорошо, допустим, а дальше что? Старая шутка о том, что макроэкономисты предсказали девять из последних пяти рецессий, со временем становится только актуальнее, и если над ней смеются, то непременно сквозь слезы — мало занятий на свете неблагодарнее экономического прогнозирования16. Те же, кто искушен в психологии, ожидают от толп не столько мудрости, сколько безумств17. Возьмите хотя бы начало 2007 года и почти единодушную убежденность инвесторов в том, что ни о каком кризисе ликвидности и речи быть не может (подробнее об этом мы говорили во введений). Лучше, чем Элиезер Юдковский, и не напишешь:

Люди могут быть излишне самонадеянными и уверенными в завтрашнем дне. Они зацикливаются на конкретных сценариях развития событий, пренебрегая всеми остальными. Их память не содержит указаний на кризисы ликвидности былых лет. В силу этого они переоценивают предсказуемость прошлого и сбрасывают со счетов сюрпризы, что поджидают их в будущем. Они не понимают: без должного внимания к прошлому подготовиться к кризисам ликвидности в будущем очень и очень трудно. Они могут выбирать лотереи с более высокой вероятностью выигрыша, даже не посмотрев на размер ставок. Могут смешивать в кучу положительные сведения о достижениях технологии [например, свопов на кредитный дефолт] с предупреждениями о возможных рисках ее использования. Их сознание уязвимо перед фильмами, где финансовая система всегда выживает... Крайне же неприятная перспектива кризиса ликвидности может заставить их с утроенной энергией доказывать себе и другим, что ликвидность не испарится, но мало кто не поленится рассмотреть причины, по которым именно это и должно произойти. Если вы хотите знать, почему так мало людей пытаются сделать хоть что-нибудь, приглядитесь повнимательнее, и вам приоткроется хотя бы часть ответа: задавая этот вопрос себе, люди стреляют глазами по сторонам в поисках реакции... и в то же время всячески показывают, что они-то совершенно спокойны и не собираются разделять волнение себе подобных 18.

Наши когнитивные способности несовершенны, и надо ли говорить, что это результат эволюции? Теория эволюции связана и с третьей причиной столь бурного развития финансовой истории мира — пусть в данном случае связь принимает форму аналогии. Нередко можно услышать, что в финансовой жизни находит свое отражение теория Дарвина. Исторгающие адреналин трейдеры включили в свой лексикон выражение «выживает сильнейший», а инвестиционные банкиры, как мы знаем, устраивают конференции, посвященные «Эвол ю- ции совершенства». Американский кризис 2007 года лишь подчеркнул наметившуюся теденцию. Помощник министра финансов США Энтони Райан был не одинок, когда в конце судьбоносного года говорил о волнах вымирания видов в финансовом мире. Директор Лаборатории финансовой инженерии при Массачусетском технологическом институте Эндрю Ло ведет за собой других исследователей; их общая цель — построить новое понимание рынков как адаптивных систем19. Рассмотрение финансового сектора в его развитии и исторической перспективе также подсказывает, что силы эволюции проявляют себя не только в мире живой природы20.

Сама идея о том, что многие экономические процессы становятся понятнее, стоит посмотреть на них сквозь призму дарвиновских открытий, не нова. Сегодня эволюционная экономика является полноправным разделом экономики как таковой, и работающие в ней исследователи уже шестнадцать лет обмениваются идеями на страницах соответствующего научного журнала21 «Почему экономика не является эволюционной наукой?» так еще в 1898 году ставил вопрос в названии своего очерка Торстейн Веблен (намекая на то, что должна бы являться) В знаменитом отрывке из работы «Капитализм, социализм и демократия», в равной степени относящемся и к капитализму финансовому, Йозеф Шумпетер характеризовал промышленный капитализм как «эволюционный процесс»:

Эволюционный характер капиталистического процесса объясняется не только тем, что экономическая жизнь протекает в социальной и природной среде, которая изменяется и меняет тем самым параметры, при которых совершаются экономические действия. Этот факт очень важен, и эти изменения (войны, революции и т. д.) часто влияют на перемены в экономике, но не являются первоисточниками этих перемен. То же самое можно сказать и о квазиавтоматическом росте населения и капитала, и о причудах монетарной политики. Основной импульс, который приводит капиталистический механизм в движение и поддерживает его на ходу, исходит от новых потребительских благ, новых методов производства и транспортировки товаров, новых рынков и новых форм экономической организации, которые создают капиталистические предприятия... Открытие новых рынков, внутренних и внешних, и развитие экономической организации от ремесленной мастерской и фабрики до таких концернов, как «Ю.С.Стил», иллюстрируют все тот же процесс экономической мутации — если можно употребить здесь биологический термин, — который непрерывно революционизирует экономическую структуру изнутри, разрушая старую структуру и создавая новую. Этот процесс «созидательного разрушения» является самой сущностью капитализма, в его рамках приходится существовать каждому капиталистическому концерну[62]23.

Исследования последних лет не позволяет усомниться: современная экономика изобилует примерами «созидательного разрушения». Каждый год становится последним для каждой десятой американской компании. Если быть точнее, то с 1989 по 1997 год с лица Америки исчезали в среднем по 611 тысяч из 5,73 миллиона фирм. При этом 10% — лишь средний показатель для «нормы вымирания»: в иных секторах экономики в худшие годы она достигала 20% (например, в финансовом секторе округа Колумбия в 1989-м, на пике кризиса ссудно-сберегательных ассоциаций)24. По данным британского Министерства торговли и промышленности, три года — типичная продолжительность жизни около 30% зарегистрированных в стране фирм25. Но ни успешное преодоление первых нескольких лет, ни последующие достижения ничего не гарантируют — рано или поздно почти все фирмы прекращают существовать. Двадцать девять участников списка ста крупнейших мировых компаний обанкротились к 1995 году, чуть меньше половины покинули почётный реестр, и лишь девятнадцать по- прежнему присутствовали в нем26. «Созидательное разрушение» повелевает и миром финансов, а иначе и быть не может — настолько тесно банки и фондовые рынки связаны с теми компаниями, чью деятельность они финансируют. Подхватив искру, хедж-фонды сгорают как свечки. Да и потери среди банков — в этом мы еще убедимся — были бы намного выше без явной или косвенной поддержки правительства

Какие черты являются общими как для финансового мира, так и для подлинной эволюционной системы? Вот первые шесть, что приходят в голову:

■ Важность «генов». Некоторые практики ведения дел играют в бизнесе ту же роль, что и гены в биологии: сохраняют информацию в «памяти организации», таким образом позволяя ей переходить от индивида к индивиду и от фирмы

2015-09-06

2015-09-06 357

357