Следующей задачей после анализа наличия и достаточности собственного капитала является анализ наличия и достаточности источников формирования запасов.

Соотношение стоимости запасов и величин собственных и заемных источников их формирования – один из важнейших факторов устойчивости финансового состояния предприятия наряду с соотношением реального собственного капитала и уставного капитала. Степень обеспеченности запасов источниками формирования выступает в качестве причины той или иной степени текущей платежеспособности (или неплатежеспособности) организации.

Наиболее полно обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов, получаемый в виде разницы величины источников средств и величины запасов. При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая кредиторскую задолженность и прочие краткосрочные пассивы) гарантирована тождественностью итогов актива и пассива баланса.

|

|

|

Общая величина запасов предприятия равна сумме величин по статьям «Запасы» и «Налог на добавленную стоимость по приобретенным ценностям». Налог на добавленную стоимость по приобретенным ценностям включается, поскольку до принятия его к возмещению по расчетам с бюджетом он должен финансироваться за счет источников формирования запасов.

Для характеристики источников формирования запасов используется несколько показателей, отражающих различную степень охвата разных видов источников:

Наличие собственных оборотных средств, равное разнице величины реального собственного капитала и суммы величин внеоборотных активов (итог раздела 1 «Внеоборотные активы» баланса) и долгосрочной дебиторской задолженности.

Важным показателем финансовой устойчивости организации является коэффициент маневренности чистого оборотного капитала.

А.Шеремет предлагает следующий вариант расчета коэффициента маневренности:

Kм = собственные оборотные средства /реальный собственный капитал. [3]

По данной методике этот коэффициент показывает, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом. Высокие значения коэффициента маневренности положительно характеризуют финансовое состояние предприятия.

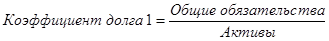

Коэффициент долга 1.

Данный коэффициент показывает степень финансовой зависимости бизнеса от заемного капитала. Чем выше коэффициент долга, тем выше напряженность с оплатой процента в каждом году, тем выше основная сумма долга, подлежащая возврату. Чем ниже коэффициент, тем меньше будущие обязательства. Кредиторы смотрят на высокий коэффициент долга с опаской. Если фирма, ведя поиск финансирования, уже имеет много обязательств, то дополнительные выплаты долга могут оказаться слишком большими для фирмы. Кредиторы, чтобы обезопасить себя, обычно увеличивают процент интересов по займам для тех фирм, у которых достаточно высок коэффициент долга.

|

|

|

Коэффициент долга 2.

Этот коэффициент выступает в качестве плеча финансового рычага, его величина зависит от отрасли.

Коэффициент «собственность/ долгосрочный долг»:

Кс/дд = (капитал и резервы – убытки - собственные акции, выкупленные у акционеров – задолженность учредителей по взносам в уставный капитал) / долгосрочные обязательства

Коэффициент автономии источников формирования запасов показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов:

Ка.и. = собственные оборотные средства / общая величина основных источников формирования запасов

Достаточность собственных оборотных средств представляет коэффициент обеспеченности запасов собственными источниками, равный отношению величины собственных оборотных средств к стоимости запасов предприятия (включая НДС по приобретенным ценностям):

Ко.з. = собственные оборотные средства / запасы

«Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса», утвержденными распоряжением Федерального управления по делам о несостоятельности (банкротстве) №31-р от12.08.94 г., определяется коэффициент обеспеченности собственными средствами, равный отношению величины собственных оборотных средств к общей величине оборотных активов (итог раздела 2 баланса):

К’об = собственные оборотные средства / оборотные активы

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности с позиции долгосрочной перспективы. Она связана прежде всего с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов.

Предприятие переходит в неустойчивое финансовое состояние, если обеспечивает запасы и затраты, используя все источники формирования запасов и затрат; предприятие переходит в нормально устойчивое состояние, если запасы и затраты обеспечиваются собственными и долгосрочными заемными источниками; предприятие переходит в абсолютно устойчивое финансовое состояние, если запасы и затраты обеспечиваются собственными источниками. Реализация того или иного варианта зависит от внешних условий, в частности сможет ли предприятие реализовать свои акции, получить краткосрочный или долгосрочный кредит.

1.7. Анализ безубыточности предприятия

Анализ строится на делении затрат предприятия на две части: переменные расходы (производственные), изменяющиеся пропорционально объему производства, и постоянные расходы (периодические), которые, как правило, остаются стабильными при изменении объема выпуска.

К переменным (производственным) расходам относятся прямые материальные затраты, заработная плата производственного персонала с соответствующими отчислениями, а также расходы по содержанию и эксплуатации оборудования и ряд других общепроизводственных расходов.

К постоянным относятся административные и управленческие расходы, амортизационные отчисления, расходы по сбыту и реализации продукции, расходы по исследованию рынка, другие общие управленческие, коммерческие и общехозяйственные расходы.

Для деления общих издержек применяются три метода:

1) метод высокой и низкой точек;

|

|

|

2) метод дисперсии или графический;

3) метод наименьших квадратов.

В данной курсовой работе деление издержек будет произведено с помощью метода высокой и низкой точек. Метод основывается на том, что поведение издержек носит линейный характер:

у = а + вх

а – постоянные издержки;

в – ставка переменных издержек в уровне деятельности;

х – уровень деятельности;

у – величина смешанных издержек.

Для анализа безубыточности составляется таблица:

Таблица 1.1

Анализ безубыточности предприятия

| № п.п. | Показатель | Значение |

| 1 | Выручка | Стр. 010 Ф.2 |

| 2 | Переменные издержки | |

| 3 | Валовая маржа | Стр. 1 – Стр. 2 |

| 4 | Коэффициент валовой маржи | Стр. 3 / Стр. 1 × 100% |

| 5 | Постоянные издержки | |

| 6 | Точка безубыточности (руб.) | Стр. 5 / Стр. 4 |

| 7 | Запас финансовой прочности (руб.) | Стр. 1 – Стр. 6 |

| 8 | Запас финансовой прочности (%) | Стр. 7 / Стр. 1 × 100% |

| 9 | Операционная прибыль | Стр. 3 – Стр. 5 |

| 10 | Сила операционного рычага (доли) | Стр. 3 / Стр. 9 |

1.8. Рейтинг юридического лица

Рейтинговая оценка юридических лиц учитывает все важнейшие показатели финансово-экономического состояния предприятия, поэтому она включает следующие группы показателей:

1. Показатели рентабельности;

2. Показатели ликвидности и платежеспособности;

3. Показатели деловой активности;

4. Показатели финансовой устойчивости.

В основе расчета итогового показателя рейтинговой оценки лежит сравнение предприятий по каждому показателю финансового состояния с условным эталонным предприятием, имеющим наилучшие результаты по всем сравниваемым показателям. Поэтому базой для отсчета являются не субъективные мнения экспертов, а самое удачливое предприятие. Однако в данной курсовой работе рассматривается одно предприятие (организация) и следовательно нет базы для сравнения. В связи с этим можно сравнить рейтинговые оценки по годам, и выяснить в каком году рейтинг рассматриваемого предприятия (организации) был наибольшим.

В общем виде алгоритм сравнительной рейтинговой оценки финансового состояния может быть представлен в виде следующего алгоритма:

|

|

|

1. Исходные данные представляются в виде матрицы aij, где i – номера показателей, j – номера предприятий (от 1 до n).

2. Вычисляется среднее арифметическое значение по каждому показателю:

3. Вычисляется стандартное отклонение по каждому показателю:

4. Исходные показатели матрицы нормируются по следующей формуле:

5. Для каждого анализируемого предприятия значение его рейтинговой оценки (Rj) определяется по формуле:

,

,

где Vi – вес i-го показателя;

Yi – значение нормированного показателя.

Алгоритм получения рейтинговой оценки может быть модифицирован за счет включения весовых коэффициентов для групп показателей.

6. Предприятия упорядочиваются в порядке возрастания рейтинга. Наивысший рейтинг имеет предприятие с максимальным значением рейтинга. А в данной курсовой работе выделяется год, в котором предприятие (организация) имело наибольший рейтинг.

Таблица 1.2

Система исходных показателей для рейтинговой оценки

| 1 группа | 2 группа | 3 группа | 4 группа |

| Показатели рентабельности | Показатели ликвидности и платежеспособности | Показатели деловой активности | Показатели финансовой устойчивости |

| Фондоотдача | Коэффициент текущей ликвидности | Оборачиваемость активов | Коэффициент автономии |

| Рентабельность продаж | Коэффициент быстрой (срочной) ликвидности | Оборачиваемость ТМЦ | Коэффициент мобильности чистого оборотного капитала |

| Рентабельность общих активов | Коэффициент абсолютной ликвидности | Оборачиваемость дебиторской задолженности | Коэффициент маневренности чистого оборотного капитала |

| Рентабельность собственного капитала | Доля погашенных займов в общей сумме заемного капитала | Оборачиваемость кредиторской задолженности | Коэффициент «собственность/ долг» |

| Способность фирмы к самофинансированию | Отношение краткосрочных дебиторов к краткосрочным кредиторам | Оборачиваемость собственного капитала | Коэффициент «собственность/ долгосрочный долг» |

| Отношение долгосрочных дебиторов к долгосрочным кредиторам | Оборачиваемость оборотного капитала |

2020-01-14

2020-01-14 522

522