Инвестиции (7) являются одним из важнейших и наиболее изменчивых компонентов ВНП. Потребление, как мы рассмотрели выше, функционально связано с доходами, государственные расходы и чистый экспорт довольно легко предсказуемы. Что касается инвестиций, то они трудно поддаются прогнозированию и детерминированию — они могут внезапно резко увеличиваться или падать. Так, во времена Великой депрессии в США инвестиции снизились на 100%. Между тем равновесие между инвестициями и сбережениями, как было рассмотрено ранее, — одно из важнейших условий макроэкономического баланса. Однако зависимость между инвестициями и сбережениями весьма неоднозначна в силу несовпадения субъектов сбережений и инвестиций и поэтому требует управления со стороны государства.

Ведущая роль инвестиций в развитии экономики определяется тем, что благодаря им осуществляется накопление капитала предприятий, а следовательно, создание базы для расширения производственных возможностей страны и экономического роста.

Несмотря на то что инвестиции составляют относительно небольшую часть совокупных расходов (15—16% в развитых странах), именно изменения данного компонента вызывают основные макроэкономические сдвиги. В связи с этим так важно выявить влияние инвестиционных расходов на совокупные расходы и национальный доход, иными словами, включить инвестиции в модель «доходы — расходы».

Под инвестициями в экономической теории понимают финансовые ресурсы, направляемые на расширение или реконструкцию производства, на повышение качества продукции и услуг, в образование кадров и на научные исследования. В масштабах национальной экономики инвестиции — это те экономические ресурсы, которые направляются на увеличение реального капитала общества, в том числе и человеческого.

В целом процесс сбережений и инвестиций в большой степени представляет собой переключение экономических ресурсов от производства товаров и услуг для текущего потребления на создание современных, высокотехнологичных капитальных ресурсов.

Инвестиции можно классифицировать по месту осуществления, а также по направлениям инвестирования.

По месту осуществления различают инвестиции в частном секторе —когда предприятие негосударственной формы собственности строит новое сооружение, цех или покупает оборудование, и в общественном (государственном) секторе — например, строительство электростанций, новых линий метрополитена и т.п.

Инвестиции могут направляться в запасы, жилищное строительство, человеческий капитал, капитальные ресурсы.

Инвестиции в запасы включают в себя товары, которые откладываются фирмами для хранения, включая сырье и материалы, незавершенное производство и готовые изделия.

Инвестиции в человеческий капитал имеют место в случаях, когда здоровье, образование и профессиональная подготовка населения улучшаются в результате усилий частных лиц, деловых кругов или государств. Все это также сказывается на росте производительности труда и общем экономическом росте. Инвестиции этого рода достаточно рискованны, так как не дают полной гарантии прироста дохода.

Инвестиции в капитальные ресурсы направляются в случаях, когда сбережения используются для увеличения производственных возможностей экономики путем финансирования строительства новых предприятий, внедрения новых технологий, развития средств коммуникаций. Капитальные инвестиции имеют долгий срок службы, высокую стоимость, окупаются и «возвращают» доход инвестору только через достаточно длительный промежуток времени. Поэтому инвестирование в капитальные ресурсы связано с большим риском.

Инвестиции в капитальные ресурсы подразделяются на два вида: чистые инвестиции и инвестиции в модернизацию. Понятие чистые, или новые, инвестиции означает, что это те экономические ресурсы, которые увеличивают размер основного капитала. Инвестиции могут направляться также на возмещение износа капитала, в этом случае они носят название инвестиций в модернизацию. Сумма чистых инвестиций и инвестиций на возмещение называется валовыми инвестициями.

Рост реального или наличного накопленного капитала является основой повышения уровня благосостояния в индустриальных странах, поскольку производительность труда напрямую зависит от количества и качества имеющегося производственного аппарата, включающего прогрессивные технологии, виды материалов и энергии, интеллектуальный потенциал. В этом смысле сегодняшнее благосостояние есть результат вчерашних инвестиций, а сегодняшние инвестиции закладывают основы будущего благосостояния общества.

Отсюда следует то важное обстоятельство, что обществу постоянно приходится решать проблему выбора между потреблением сегодняшним и завтрашним. Чем большую часть произведенного сегодня общество инвестирует, тем богаче оно окажется завтра, и, наоборот, чем большее количество ресурсов будет потреблено («проедено») сегодня, тем меньшее количество шансов на увеличение потребления в будущем. Вот почему государство заинтересовано в том, чтобы постоянно поддерживать необходимый уровень инвестиций и оптимальное соотношение между их видами.

Какую часть совокупных расходов общества должны составлять инвестиции и как обеспечить процесс превращения сбережений в инвестиции? Для регулирования этого процесса и используются модели: макроэкономическая модель равновесия «сбережения — инвестиции» и ряд моделей каждого типа инвестиций. При этом необходимо учесть основные факторы, влияющие на процессы превращения сбережений в инвестиции.

Из предыдущих рассуждений ясно, что основной источник инвестиций — сбережения, или непотребленная часть совокупного дохода национальной экономики (людей, предприятий, государства). Этот нерастраченный доход помещается в различные финансовые институты — банки, ассоциации сбережений и займов, фонды и т.п., которые в свою очередь предоставляют займы предпринимателям для приобретения ими капитальных или других ресурсов. Частные лица могут размещать свои сбережения, непосредственно покупая акции корпораций, облигации и другие ценные бумаги либо вновь выпускаемые, либо уже имеющиеся в обращении. Кроме того, частные лица вкладывают свои сбережения в пенсионные, инвестиционные, в так называемые взаимные фонды (mutual funds) и др. Указанные фонды в большинстве своем также покупают ценные бумаги, т.е. инвестируют аккумулированные средства.

Следовательно, субъекты сбережений и инвесторы представляют собой по существу различные группы, планирующие свои сбережения и инвестиции на разных основаниях. В этом, по мнению кейн-сианцев, проблема инвестиций и сбережений, которые, по определению, должны равняться друг другу, но в реальности не совпадают. Между ними существует определенный разрыв, обусловливающий макроэкономическое неравновесие. Почему это происходит? Для ответа на данный вопрос необходимо рассмотреть, чем определяются спрос и предложение инвестиций.

Согласно классической теории, объем планируемых в национальной экономике инвестиций функционально связан с величиной реальной процентной ставки.

Так, с понижением ставки процента в результате роста предложения денег снижаются и издержки на инвестиции, и предприятия начинают больше инвестировать, и, наоборот, повышение ставки приводит к сокращению инвестиций. Суть этой зависимости состоит в следующем. Фирмы постоянно планируют осуществление инвестиций как в основной капитал, так и в товарно-материальные ценности. Источниками инвестиций могут быть как собственные средства, т.е. часть прибыли, так и заемные средства — кредиты финансовых учреждений. Но каковы бы ни были источники инвестирования, приобретение элементов капитала или товарно-материальных ценностей всегда связано с оценкой альтернативной стоимости инвестиций.

У каждой компании существует достаточно широкий спектр инвестиционных вариантов. Это могут быть модернизация оборудования, открытие новых торговых точек, покупка акций других фирм или прочие мероприятия. Для выбора варианта предприятие должно сопоставить доходность инвестиций по каждому варианту с альтернативной стоимостью капитала, т.е. с нормой банковского процента.

Кроме того, альтернативная стоимость инвестиций зависит от источника получения заемных средств. Но мы в наших рассуждениях будем исходить из того, что фирмы уплачивают одинаковый процент вне зависимости от источника финансирования.

В этих условиях имеет место следующая зависимость: при прочих равных условиях, чем ниже альтернативная стоимость инвестиций, тем выше планируемый уровень инвестиций предприятий. Так, решение о покупке станка принимается в том случае, если ожидаемая норма прибыли будет не меньше реальной ставки процента.

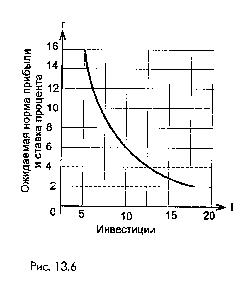

В результате общий спрос на инвестиционные товары можно определить как сумму всех инвестиционных решений фирм той или иной национальной экономики. Таким образом, кривая спроса на инвестиции может быть построена путем расположения всех инвестиционных объектов по нисходящей в зависимости от ожидаемой нормы чистой прибыли (рис. 13.6). По оси абсцисс расположены различные возможные значения «цен» инвестиций (ставки процента г), а соответствующие величины спроса на инвестиционные товары (7) откладываются по оси ординат.

Из этой модели инвестиций следует несколько важных выводов. Во-первых, из графика рис. 13.6 видно, что инвестиции выгодны только до того момента, когда ставка процента равна ожидаемой норме чистой прибыли. Во-вторых, меняя предложение денег, государство может изменять ставку процента, изменяя в необходимом направлении уровень расходов на инвестиции. Повышение ставки процента приведет при прочих равных условиях к осуществлению только высокоприбыльных инвестиционных проектов, т.е. к общему сокращению инвестиций. В случае понижения ставки процента становятся выгодными и те инвестиционные решения, которые имеют низкую норму ожидаемой прибыли. Соответственно увеличивается совокупный спрос на инвестиции.

При фиксированном предложении денег в стране на величину инвестиций будет влиять изменение уровня цен. Это происходит вследствие действия эффекта процентной ставки, описанного выше. Рост уровня цен увеличивает количество денег, которые потребители и предприниматели должны иметь на руках, что приводит к повышению процентной ставки, а в итоге — к сокращению инвестиций. И наоборот, более низкий уровень цен понижает ставку процента и тем самым увеличивает инвестиционный спрос.

Сдвиги кривой спроса на инвестиции могут происходить под влиянием всех факторов, которые могут так или иначе повлиять на ожидаемую прибыль. Основными из них являются следующие:

• ожидания предпринимателей — прогнозы будущей конъюнктуры рынка (объем спроса на товары, уровень цен, изменения в экономике, политике, демографии и т.п.). Оптимистические ожидания сдвигают кривую инвестиционного спроса вправо, а неблагоприятные — влево;

• уровень налогообложения, поскольку при принятии инвестиционных решений предприниматели рассчитывают ожидаемую прибыль после уплаты налогов. Рост налоговых ставок, вызывая снижение доходности, уменьшит спрос на инвестиции (сдвиг кривой влево), и наоборот;

• издержки на основной капитал, его ремонт и обслуживание (включая стоимость сырья, материалов, топлива и энергии, заработной платы и т.п.). Так, с возрастанием этих расходов будет снижаться ожидаемая норма чистой прибыли, а кривая спроса на инвестиции сместится влево;

• научно-технический прогресс, а именно создание новой прогрессивной техники и технологии, новых видов товаров и услуг и т.д. Достижения в этих областях служат дополнительным стимулом для расширения инвестиций, так как могут увеличить ожидаемую норму Прибыли либо за счет большей производительности оборудования, либо за счет высокой рентабельности пионерных товаров.

Основываясь на рассмотренной выше зависимости инвестиций от ставки процента, классики экономической теории пришли к мысли, что ставка ссудного процента может выполнять функцию своеобразного связующего звена между сбережениями и инвестициями. Но кейнсианская теория поставила под сомнение положение классической теории о том, что ставка процента способна привести в соответствие сбережения семей и отдельных потребителей с инвестиционными планами предпринимателей. Аргументы кейнсианцев строятся на том, что субъекты сбережений и инвестиций — разные группы населения, и мотивация субъектов сбережений и инвестиций тоже различна. Кроме ставки процента, как утверждают кейнсианцы, существует много факторов, способных повлиять на решения о сбережениях частных лиц. Это, например, намерения сделать крупные покупки, сбережения в целях удовлетворения будущих потребностей (уход на пенсию, расходы на обучение), мера предосторожности на случай непредвиденных обстоятельств и т.п. Многие сбережения связаны с укоренившейся традицией или привычкой. Все вышеперечисленные мотивы, по мнению кейнсианцев, существенно ослабляют зависимость предложения инвестиций от ставки процента. Поэтому кейнсианская кривая предложения инвестиций гораздо менее эластична, чем в классической модели.

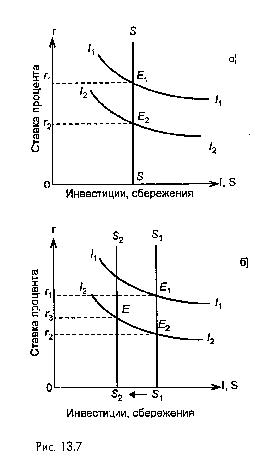

На рис. 13.7 представлены классический и кейн-сианский механизмы стабилизации сбережений и инвестиций, которая достигается при перечислении кривых II и SS в точке Е. Согласно классическому подходу (рис. 13.7, а), при сдвиге кривой II влево (уменьшении плановых инвестиций) ставка процента падает с r1 до r2, т.е. до такого уровня, который обеспечивает равенство / = S, причем реальный национальный продукт и кривая SS остаются на прежнем уровне.

Однако Кейнс, не соглашаясь с классиками, считал невозможным сбалансирование спроса и предложения инвестиций чисто рыночным, стихийным путем. Он утверждал, что в результате несовпадения планов инвестиций и сбережений реальное предложение инвестиций может быть выше или ниже спроса на них, что вызывает макроэкономическую нестабильность. Избыток сбережений над инвестициями будет означать ускорение сокращения совокупного спроса, объем производства и занятость будут падать.

Неэластичность спроса на инвестиции, по Кейнсу, означает, что при значительном снижении инвестиций, в частности в период депрессии, процентная ставка просто не сможет опуститься до величины настолько малой, чтобы уравнять плановые инвестиции и сбережения при условии, что национальный продукт, доход и занятость останутся на неизменном уровне.

Рис. 13.76 иллюстрирует это утверждение.

Так, при сдвиге кривой II влево, в положение I2I2, равновесие (E) может быть восстановлено только в том случае, если произойдет сокращение национального дохода и продукта, что приведет к смещению кривой сбережений влево до положения S2S2.

Более того, Кейнс утверждал, что сдвиги в инвестиционном спросе (или в каких-либо других компонентах совокупного спроса) представляют собой гораздо более серьезную угрозу для макроэкономического равновесия, чем можно было бы предположить. Исходя из сказанного ранее, получается, что падение объема инвестиций на 100 млн ден, ед. вызовет смещение кривой совокупного спроса влево на такую же величину. Кейнс вопреки этому полагал, что реальная величина сдвига будет в несколько раз больше, чем 100 млн ден. ед., например 400 млн, 500 млн и даже больше. Это макроэкономическое явление получило название мультипликативного (множительного) эффекта.

Понятие мультипликатора было введено в экономическую теорию в 1931 г. английским экономистом Р.Каном. Он обратил внимание, что государственные затраты на организацию общественных работ, проводимые администрацией Ф.Рузвельта для сокращения безработицы, привели к мультипликативному эффекту занятости — появлению не только первичной занятости, но и вторичной, третичной и т.д. В итоге первоначальные затраты приводили к мультипликации покупательной способности и занятости населения.

Дж.М.Кейнс уточнил сущность мультипликативного эффекта, которая заключается в следующем. Прежде всего происхождение этого эффекта обусловлено спецификой взаимосвязи между величиной располагаемого дохода и объемом потребления, а именно предельной склонностью к потреблению (МРС). Предельная склонность к потреблению, как было рассмотрено выше, определяет поведение потребителей таким образом, что в случае сокращения реального дохода они снижают свое потребление в той же пропорции. Подобные действия потребителей усиливают последствия любого рода изменений величины плановых инвестиций. Так, если величина реальных плановых инвестиций падает в первом цикле на 100 млн ден. ед., то следствием этого является сокращение доходов работающих в строи тельстве, которые в соответствии с предельной склонностью к потреблению (предположительно равной 0,75) сокращают объем расходов на собственное потребление на 75 млн ден. ед. (второй цикл). На эту же сумму теряют доход все те, кто обеспечивал строителей потребительскими благами. Соответственно и их потребление снижается на 0,75, или 56 250 тыс. ден. ед. (75 млн • 0,75). К тому времени, когда указанный процесс повторится неопределенно большое число раз (циклов), величина совокупных расходов (инвестиции плюс потребление) сократится на сумму, в четыре раза превосходящую первоначальное уменьшение инвестиций.

Таким образом, чем больше величина предельной склонности к потреблению, тем больше сокращение потребления в каждом цикле и выше значение мультипликатора, и наоборот. Следовательно, мультипликатор может быть исчислен как коэффициент, отражающий зависимость изменения чистого национального продукта от изменения инвестиций, или как величина, обратная предельной склонности к потреблению:

изменение ЧНП = мультипликатор • изменение в инвестициях,

или

или  .

.

Следовательно, модель мультипликатора позволяет определить при прочих равных условиях (неизменных налогах, условиях внешней торговли, ценах, заработной плате и т.п.) изменение ЧНП при том или ином изменении инвестиций.

Явление мультипликатора связано с тем, что, во-первых, для экономики характерны повторяющиеся, непрерывные потоки доходов и расходов, где расходы одних экономических субъектов являются доходами других. Во-вторых, любое изменение дохода повлечет за собой изменения и в потреблении, и в сбережениях в том же направлении, что и изменение дохода, при этом пропорциональность потребления и сбережений сохраняется при любом изменении дохода. Отсюда логически вытекает вывод о том, что исходное изменение величины расходов порождает своего рода цепную реакцию, которая хотя и затухает с каждым последующим циклом, но приводит к многократному изменению ЧНП.

Понятие мультипликатора может создать впечатление, что этот эффект положительно сказывается на экономике и следует стремиться к увеличению его значения. Если, например, МРС = 0,9, то для того, чтобы ЧНП возрос на 100 млрд, достаточны 10-миллиардные инвестиции. Однако необходимо учитывать и обратные последствия мультипликативного эффекта — так называемый парадокс бережливости. Суть его состоит в том, что любое экогенное уменьшение совокупных расходов, в частности инвестиций, приведет к многократным, умноженным на мультипликатор, потерям для общества, т.е. к снижению ЧНП. Таким образом, парадокс состоит в том, что попытки общества больше сберегать, могут фактически привести к тому же или даже меньшему объему сбережений. Поэтому для обеспечения стабильности экономики желательно иметь оптимальный (не столь высокий) уровень мультипликатора.

2014-01-31

2014-01-31 1735

1735