Анализ собственного капитала преследует следующие основные цели:

· выявить основные источники формирования собственного капитала и определить последствия их изменений для финансовой устойчивости предприятия;

· определить правовые, договорные и финансовые ограничения в распоряжении текущей и нераспределенной прибыли;

· оценить приоритетность прав получения дивидендов;

· выявить приоритетность прав собственников при ликвидации предприятия.

Анализ состава элементов собственного капитала позволяет выявить его основные функции:

· обеспечение непрерывности деятельности;

· гарантия защиты капитала, кредитов и возмещение убытков;

· участие в распределении полученной прибыли;

· участие в управлении предприятием.

Анализ источников формирования и размещения капитала имеет очень большое значение при изучении исходных условий функционирования предприятия и оценке его финансовой устойчивости.

Анализ источников формирования средств предприятия представлен в таблице 4.

|

|

|

Таблица 4 - Структура источников средств ООО «Сельхозинвест», тыс. руб.

| Показатели | На начало 2011 года | На конец 2011 года | Отклонение (+,-) |

| 1.Источники средств предприятия | |||

| 2. Собственные средства | |||

| в % к источникам всех средств | 24,73 | 25.04 | 0,31 |

| 3.У ставной капитал | |||

| в % к собственным средствам | 98,03 | 97,02 | -1,01 |

| 4.Долгосрочные обязательства | |||

| в % к источникам всех средств | 16,39 | 30.75 | 14.36 |

| 5.Краткосрочные обязательства | -102533 | ||

| в % к источникам всех средств | 58.87 | 44,21 | -14.67 |

| 6.Краткосрочные займы и кредиты | -144321 | ||

| в % к краткосрочным пассивам | 94.95 | 79,91 | -15.04 |

| 7.Кредиторская задолженность | |||

| в % к краткосрочным пассивам | 5,30 | 25,12 | 19.82 |

В структуре пассивов наибольший удельный вес в конце 2011 года приходится на краткосрочные обязательства - 44,21%, причем доля краткосрочных кредитов и займов в общей структуре краткосрочных пассивов составляет 79,91%. А на весь раздел собственных средств приходится 25,04%., делаем вывод, что основным источником финансирования ресурсов предприятия являются краткосрочные кредиты и займы.

В динамике наблюдается незначительное увеличение доли собственных источников средств предприятия на 0,31%, а также увеличение доли долгосрочных обязательств на 14,36% и уменьшение доли краткосрочных обязательств на 14,67%. На 19,82%) в конце отчетного периода повышается доля кредиторской задолженности и на 15,04% снижается доля краткосрочных кредитов и займов в общей структуре краткосрочных пассивов.

В динамике пассива произошли следующие изменения. Произошло увеличение собственных средств на 2625 тыс. руб. или на 1,5% за счет увеличения доли нераспределенной прибыли и увеличения уставного капитала. На конец 2011 года сократились краткосрочные обязательства на 102533 тыс. руб. или на 24,72% в результате их погашения. Отрицательной оценки заслуживает увеличение долгосрочных обязательств на 101748 тыс. руб. или на 88,11%. и увеличение доли задолженности перед персоналом организации и государственными внебюджетными фондами, что способствует повышению социальной напряженности в обществе и несвоевременной выплате заработной платы и социальных пособий.

|

|

|

Для анализа структуры собственного капитала, выявления причин изменения отдельных его элементов и оценки этих изменений за анализируемый период составим таблицу 5.

Таблица 5 – Динамика структуры собственного капитала

| Источники капитала | 2010 г. | 2011 г. | Абсолютные отклонения | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| Уставный капитал | ||||||

| Добавочный капитал | ||||||

| Резервный капитал | ||||||

| Нераспределенная прибыль | ||||||

| Итого собственный капитал |

Как видно из таблицы 6 за анализируемый период произошли значительные изменения в структуре собственного капитала.

Если в 2008 г. он состоял на 19,51% из добавочного капитала и на 0,54% из уставного, то к концу 2009 г. его состав значительно расширился за счет остатка нераспределенной прибыли на 3,1%.

Размер уставного, добавочного и резервного капитала за анализируемый период не изменились и остались равными 26 тыс. руб., 943 тыс. руб. и 386 тыс. руб. соответственно. Однако их удельный вес в составе источников собственного капитала снизился: уставный капитал – с 0,54% до 0,48%, добавочный – с 19,51% до17,35% и резервный – с 7,99% до 7,10%.

Данное снижение удельного веса произошло за счет образования дополнительных источников формирования собственного капитала: нераспределенной прибыли отчетного года в размере 4079 тыс. руб.

Этот дополнительный источник значительно повлиял на увеличение собственного капитала предприятия. Удельный вес в его структуре составил 75,06%.

Структура капитала анализируемого предприятия несет в себе большой риск для инвесторов, так как предприятие работает преимущественно не на собственном капитале, а за счёт привлечения кредитов и займов.

Рентабельность собственного капитала включает в себя такие важные параметры, как платежи по процентам за кредит и налог на прибыль. Этот коэффициент включает в себя такие важные параметры, как платежи по процентам за кредит и налог на прибыль.

Таблица 7. – Показатели рентабельности собственного капитала

| Показатель | Расчетная формула | ||

| Рентабельность собственного капитала | Чистая прибыль / собственный капитал |

Анализ таблицы 7 позволяет сделать вывод, что рентабельность собственного капитала характеризует прибыль, которая приходится на собственный капитал и в данном случае эта прибыль очень мала.

Определим уровень эффекта финансового рычага на данном предприятье.

Таблица 8. – Уровень эффекта финансового рычага в ООО «Агро-Ритм»

| Показатели | Способ расчёта | 2009 год |

| Величина капитала | Собственные средства + заемные средства | |

| Чистые активы, % | Активы – кредиторская задолженность | |

| Рентабельность активов, (Ра)% | НРЭИ/активы | |

| Расчётная ставка процента (РСП) | Сумма процентов / заёмные средства | 23,2 |

| Плечо финансового рычага | заёмные средства /собственные средства | 11110/11963=0,93 |

| Ставка налога на прибыль (СН), % | - | |

| Налоговый корректор | 1–20*100 | 0,8 |

| Дифференциал, % | Ра – РСП | -5,2 |

| Эффект финансового рычага, % | (1-СН) * (Ра-РСП)*ЗС/СС | -3,87 |

Анализируя полученные показатели, сгруппированные в таблице 8, можно отметить, что в 2009 году дифференциал имел отрицательное значение (-5,2) и, соответственно, эффект финансов рычага отрицателен и составил –3,87%, а это уже не приращение, а вычет из рентабельности собственных средств и дивидендных возможностей предприятия. Следовательно эффект финансового рычага будет действовать во вред хозяйству.

|

|

|

Целесообразно провести анализ эффективности использования собственного капитала в ООО «Агро-Ритм» и оценить финансовую устойчивость в данном предприятии.

Таблица 9. – Эффективность использования собственного капитала в ООО «Агро-Ритм»

| Показатели | 2008 г. | 2009 г. | отклонения |

| Коэффициент автономии (0,5 – 0,8) | 0,307 | 0,328 | +0,021 |

| Коэффициент маневренности (0,4–0,5) | -0,66 | -0,41 | +0,25 |

| Коэффициент оборачиваемости собственного капитала | 4.2 | 5.1 | +0.9 |

| Коэффициент обеспеченности собственными оборотными средствами (>0.1 до 0.5) | -0,42 | -0,25 | +0,17 |

| Коэффициент финансовой устойчивости | -0,41 | -0,25 | +0,16 |

Анализируя показатели, представленные в таблице 9, можно сделать следующие выводы: коэффициенты автономии относятся к числу основных показателей структуры источников средств предприятия и показывает удельный вес собственных средств предприятия в общей сумме источников. Этот показатель определяет долю собственников в общей стоимости имущества предприятия. Максимальное значение такого коэффициента равно 0,8.

В ООО «Агро-Ритм» в 2009 г. коэффициент автономии составил 0,328 это значит, что собственные средства предприятия составляют 32,8% от всей суммы источников средств.

Увеличение коэффициента обеспеченности собственными оборотными средствами в 2009 году по сравнению с 2008 годом, говорит об улучшении финансового состояния, а также о возможности проведения независимой финансовой политики. Данный коэффициент свидетельствует о достаточном количестве собственных оборотных средств.

Коэффициент оборачиваемости собственного капитала является показателем деловой активности предприятия и характеризует отношение выручки от реализации к средней величине собственного капитала. Его рост свидетельствует о более эффективном использовании собственного капитала и показывает число оборотов собственных средств.

|

|

|

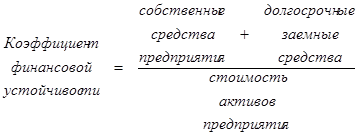

Большое значение при анализе придается коэффициенту финансовой устойчивости. Он отличается от коэффициента автономности тем, что при его определении к собственным средствам прибавляются заемные со сроком погашения более одного года.

В ООО «Агро-Ритм» очень низкий коэффициент финансовой устойчивости (в 2008 году – 0,41; в 2009 году – 0,25), следовательно, хозяйство является финансово неустойчивым, а значит, не имеет возможность пользоваться долгосрочными и краткосрочными кредитами с целью расширения и усовершенствования своей производственной деятельности.

Рассмотрим показатели деловой активности предприятия.

Таблица 10 – Коэффициенты деловой активности ООО «Агро-Ритм»

| Наименование коэффициента | 2008 г. | 2009 г. | Абсолютные отклонения |

| 1 Коэффициент общей оборачиваемости капитала (ресурсоотдача) | 1.3 | 1,34 | +0.04 |

| 2 Коэффициент оборачиваемости собственного капитала | 4.2 | 5.1 | +0.9 |

| 3 Коэффициент оборачиваемости кредиторской задолженности | 5,39 | 4,71 | -0,68 |

Данные таблицы 10 показывают, что в период с 2008 по 2009 г. снизился коэффициент оборачиваемости кредиторской задолженности на 0,68 это свидетельствует о расширение коммерческого кредита, предоставляемого предприятию.

Таким образом, необходимо для совершенствования организации собственного капитала в ООО «Агро-Ритм» разработать ряд мероприятий с применение соответствующих методов и инструментов управления собственным капталом и его составными частями.

2015-01-07

2015-01-07 2987

2987